C-355/14 Polihim-SS - Dom

DOMSTOLENS DOM (Niende Afdeling)

2. juni 2016

»Præjudiciel forelæggelse – indirekte skatter – punktafgifter – direktiv 2008/118/EF – punktafgifternes forfald – artikel 7, stk. 2 – begrebet »punktafgiftspligtige varer forlader en afgiftssuspensionsordning« – beskatning af energiprodukter og elektricitet – direktiv 2003/96/EF – artikel 14, stk. 1, litra a) – anvendelse af energiprodukter til produktion af elektricitet – en mellemhandlers køb og videresalg af energiprodukter, der befinder sig i et afgiftsoplag – direkte levering af energiprodukterne til en erhvervsdrivende med henblik på produktion af elektricitet – angivelse i afgiftsdokumenterne af mellemhandleren som »modtager« af varerne – manglende opfyldelse af de i national ret fastsatte krav for punktafgiftsfritagelse – afslag på fritagelse – bevis for anvendelse af varerne på vilkår, der giver mulighed for punktafgiftsfritagelse – proportionalitet«

I sag C-355/14,

angående en anmodning om præjudiciel afgørelse i henhold til artikel 267 TEUF, indgivet af Аdministrativen sad Pleven (domstol i forvaltningsretlige sager i Pleven, Bulgarien) ved afgørelse af 10. juli 2014, indgået til Domstolen den 21. juli 2014, i sagen:

»Polihim-SS« EOOD

mod

Nachalnik na Mitnitsa Svishtov,

procesdeltager:

Okrazhna prokuratura Pleven,

har

DOMSTOLEN (Niende Afdeling)

sammensat af afdelingsformanden, C. Lycourgos, og dommerne E. Juhász og C. Vajda (refererende dommer),

generaladvokat: M. Wathelet

justitssekretær: fuldmægtig M. Aleksejev,

på grundlag af den skriftlige forhandling og efter retsmødet den 28. oktober 2015,

efter at der er afgivet indlæg af:

– »Polihim-SS« EOOD ved avocats D. Dobrev og L. Angelov og ved S. Stefanova

– Nachalnik na Mitnitsa Svishtov ved avocat V. Tanov og ved S. Yordanova og N. Yotsova-Toteva

– den bulgarske regering ved E. Petranova og D. Drambozova, som befuldmægtigede

– den tyske regering ved T. Henze og K. Petersen, som befuldmægtigede

– Europa-Kommissionen ved M. Wasmeier og D. Roussanov, som befuldmægtigede,

og idet Domstolen efter at have hørt generaladvokaten har besluttet, at sagen skal pådømmes uden forslag til afgørelse,

afsagt følgende

Dom

1 Anmodningen om præjudiciel afgørelse vedrører fortolkningen af artikel 1, stk. 1, litra a), i Rådets direktiv 2008/118/EF af 16. december 2008 om den generelle ordning for punktafgifter og om ophævelse af direktiv 92/12/EØF (EUT 2009, L 9, s. 12) og artikel 14, stk. 1, litra a), i Rådets direktiv 2003/96/EF af 27. oktober 2003 om omstrukturering af EF-bestemmelserne for beskatning af energiprodukter og elektricitet (EUT 2003, L 283, s. 51).

2 Anmodningen er blevet indgivet i forbindelse med en tvist mellem »Polihim-SS« EOOD (herefter »Polihim«) og Nachalnik na Mitnitsa Svishtov (direktøren for toldkontoret i Svishtov, Bulgarien) vedrørende bøder, som Polihim er blevet pålagt for at have udtaget energiprodukter fra et afgiftsoplag uden at have erlagt punktafgifterne herfor.

Retsforskrifter

EU-retten

Direktiv 2003/96

3 Artikel 2 i direktiv 2003/96 har følgende ordlyd:

»1. I dette direktiv forstås ved »energiprodukter« nedennævnte varer:

[…]

b) varer under KN-kode 2701, 2702 og 2704-2715

[…]

3. Energiprodukter, ud over dem, der er fastsat en afgiftssats for i dette direktiv, som er bestemt til anvendelse, udbydes til salg eller anvendes som motorbrændstof eller brændsel til opvarmning, beskattes, alt efter anvendelse, med den sats, der er fastsat for det tilsvarende motorbrændstof eller brændsel til opvarmning.

[…]

4. Dette direktiv finder ikke anvendelse på:

a) Output-beskatning af varme og beskatning af varer under KN-kode 4401 og 4402

b) Følgende anvendelser af energiprodukter og elektricitet:

– energiprodukter, der anvendes til andet end motorbrændstof eller brændsel til opvarmning

– dobbelt anvendelse af energiprodukter.

Et energiprodukt har en dobbelt anvendelse, når det anvendes både som brændsel til opvarmning og til andre formål end som motorbrændstof og brændsel til opvarmning. Anvendelse af energiprodukter til kemisk reduktion og til elektrolyse og metallurgiske processer skal anses for dobbelt anvendelse

– elektricitet, der fortrinsvis anvendes til kemisk reduktion og i elektrolyse og metallurgiske processer

– elektricitet, såfremt udgifterne hertil udgør mere end 50% af omkostningerne ved et produkt. Ved et »produkts omkostninger« forstås den enkelte virksomheds samlede køb af varer og tjenesteydelser plus personaleudgifter plus forbrug af fast realkapital i den erhvervsmæssige enhed, som defineret i artikel 11. Disse omkostninger beregnes som et gennemsnit pr. enhed. »Udgiften til elektricitet« defineres som den faktiske købsværdi af elektricitet eller udgiften til produktionen af elektricitet, hvis denne produceres i virksomheden

– mineralogiske processer

Ved »mineralogiske processer« forstås de processer, der er klassificeret i NACE-nomenklaturen under afdeling DI 26 »Fremstilling af andre ikke-metalholdige mineralske produkter« i Rådets forordning (EØF) nr. 3037/90 af 9. oktober 1990 om den statistiske nomenklatur for økonomiske aktiviteter i De Europæiske Fællesskaber [(EFT 1990, L 293, s. 1)].

Artikel 20 finder dog anvendelse på disse energiprodukter.

[…]«

4 Artikel 4 i direktiv 2003/96 er sålydende:

»1. De afgiftssatser, medlemsstaterne fastsætter for energiprodukter og elektricitet, der omhandles i artikel 2, må ikke være lavere end de minimumssatser for beskatning, der er fastsat i dette direktiv.

2. I dette direktiv er »afgiftssats« den samlede byrde, der pålægges i form af alle indirekte afgifter (undtagen [merværdiafgift]), der beregnes direkte eller indirekte af mængden af energiprodukter eller elektricitet ved overgangen til forbrug.«

5 Direktivets artikel 9, stk. 1, fastsætter:

»Fra den 1. januar 2004 er minimumsafgiftssatserne for brændsel til opvarmning som fastsat i bilag I, tabel C.«

6 Direktivets artikel 14, stk. 1, litra a), bestemmer:

»1. Ud over de almindelige bestemmelser i [Rådets] direktiv 92/12/EØF [af 25. februar 1992 om den generelle ordning for punktafgiftspligtige varer, om oplægning og omsætning heraf samt om kontrol hermed (EFT 1992, L 76, s. 1), som ændret ved Rådets direktiv 2000/47/EF af 20. juli 2000 (EFT 2000, L 193, s. 73),] om fritagne anvendelsesformål for afgiftspligtige produkter, og medmindre andet er fastsat i andre EF-bestemmelser, fritager medlemsstaterne følgende produkter for beskatning på vilkår, som de fastlægger for at sikre korrekt og ligefrem anvendelse af sådanne fritagelser og for at forhindre enhver form for svig, unddragelse eller misbrug:

a) Energiprodukter og elektricitet, der anvendes til produktion af elektricitet, og elektricitet, der anvendes til at opretholde muligheden for produktion af elektricitet. Medlemsstaterne kan imidlertid af miljøpolitiske hensyn beskatte disse produkter uden at overholde dette direktivs minimumsafgiftssatser. I så fald skal beskatningen af disse produkter ikke medregnes ved vurderingen af, om minimumsafgiftssatsen for elektricitet i henhold til artikel 10 er overholdt.«

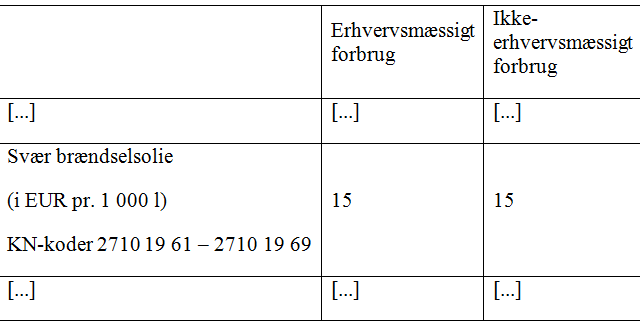

7 Direktivets bilag I, tabel C, med overskriften »Minimumsafgiftssatser for brændsel til opvarmning og elektricitet« er opstillet på følgende måde:

Direktiv 2008/118

8 Ottende og niende betragtning til direktiv 2008/118 har følgende ordlyd:

»(8) Eftersom det fortsat er nødvendigt for det indre markeds funktion, at begrebet punktafgift og forfaldsbetingelserne herfor er de samme i alle medlemsstater, er det nødvendigt at gøre det klart på fællesskabsplan, hvornår punktafgiftspligtige varer overgår til forbrug, og hvem der hæfter for betalingen af punktafgiften.

(9) Eftersom en punktafgift er en afgift på forbruget af visse varer, bør afgiften ikke forfalde for punktafgiftspligtige varer, der under visse omstændigheder er blevet ødelagt eller er gået uigenkaldeligt tabt.«

9 Direktivets artikel 1, stk. 1, litra a), fastsætter:

»I dette direktiv fastlægges den generelle ordning for punktafgifter, der direkte eller indirekte pålægges forbruget af følgende varer, i det følgende benævnt »punktafgiftspligtige varer«:

a) energiprodukter og elektricitet omfattet af direktiv 2003/96/EF«.

10 Artikel 4 i direktiv 2008/118 har følgende ordlyd:

»I dette direktiv og gennemførelsesbestemmelserne hertil forstås ved:

1) »godkendt oplagshaver«: en fysisk eller juridisk person, der som led i udøvelsen af sit erhverv af de kompetente myndigheder i en medlemsstat har fået bevilling til at fremstille, forarbejde, oplægge, modtage eller afsende punktafgiftspligtige varer under en afgiftssuspensionsordning i et afgiftsoplag

[…]

11) »afgiftsoplag«: ethvert sted, hvor en godkendt oplagshaver som led i udøvelsen af sit erhverv under en afgiftssuspensionsordning fremstiller, forarbejder, oplægger, modtager eller afsender punktafgiftspligtige varer under visse betingelser, der fastsættes af de kompetente myndigheder i den medlemsstat, hvor afgiftsoplaget er beliggende.«

11 Artikel 7, stk. 1-3, i direktiv 2008/118, som er indeholdt i direktivets kapitel II, afdeling 1, der har overskriften »Tid og sted for punktafgiftens forfald«, er sålydende:

»1. Punktafgiften forfalder ved overgangen til forbrug og i den medlemsstat, hvor denne finder sted.

2. I dette direktiv forstås ved »overgang til forbrug« et af følgende:

a) når punktafgiftspligtige varer forlader en afgiftssuspensionsordning, herunder uretmæssigt

b) når der oplægges punktafgiftspligtige varer uden for en afgiftssuspensionsordning, for hvilke der ikke er opkrævet punktafgift i henhold til de gældende bestemmelser i fællesskabsretten og den nationale lovgivning

[…]

3. Tidspunktet for overgang til forbrug er:

a) i de situationer, der er nævnt i artikel 17, stk. 1, litra a), nr. ii), det tidspunkt, hvor de punktafgiftspligtige varer modtages af modtageren

b) i de situationer, der er nævnt i artikel 17, stk. 1, litra a), nr. iv), det tidspunkt, hvor de punktafgiftspligtige varer modtages af modtageren

[…]«

12 Artikel 15, stk. 2, i direktiv 2008/118, der er indeholdt i direktivets kapitel III med overskriften »Fremstilling, forarbejdning og oplægning«, fastsætter:

»Fremstilling, forarbejdning og oplægning af punktafgiftspligtige varer finder sted i afgiftsoplag, når punktafgiften ikke er erlagt.«

Bulgarsk ret

13 Følgende fremgår af Zakon za aktsizite i danăchnite skladove (lov om punktafgifter og afgiftsoplag, Dv nr. 91, af 15.11.2005, herefter »punktafgiftsloven«), der gennemfører direktiv 2008/118 i bulgarsk ret:

»Punktafgift pålægges:

[…]

3) energiprodukter og elektrisk energi

[…]«

14 Nævnte lovs artikel 4 fastsætter:

»I denne lov forstås ved:

[…]

14) »En endelig forbruger, der er fritaget for punktafgiften«: en selvstændig erhvervsdrivende eller en juridisk person, der på grundlag af den til den pågældende udstedte punktafgiftsfritagelsesattest er berettiget til at modtage energiprodukter, som anvendes til punktafgiftsfritagne formål.«

15 I den affattelse, der var gældende frem til den 16. juli 2012, bestemte punktafgiftslovens artikel 20:

»1) Punktafgiftsskylden forfalder ved de punktafgiftspligtige varers overgang til forbrug.

2) Ved »overgang til forbrug« forstås:

1. udtagelsen af punktafgiftspligtige varer fra et afgiftsoplag, medmindre varerne på de betingelser og efter de fremgangsmåder, der er fastsat i denne lov, fra udtagelsestidspunktet transporteres under suspensionsordningen. Det samme gælder udtagelse af punktafgiftspligtige varer fra mindre specialbryggerier og fra mindre vinavleres produktion

[…]«

16 I den affattelse, der trådte i kraft den 17. juli 2012, har denne lovs artikel 20, stk. 2, følgende ordlyd:

»2) Ved »overgang til forbrug« forstås:

1. udtagelsen af punktafgiftspligtige varer fra et afgiftsoplag, medmindre varerne på de betingelser og efter de fremgangsmåder, der er fastsat i denne lov, fra udtagelsestidspunktet transporteres under suspensionsordningen

[…]«

17 Nævnte lovs artikel 24 er sålydende:

»[…]

2) Følgende energiprodukter er fritaget for punktafgift:

[…]

3. energiprodukter, som anvendes ved produktion af elektrisk energi af personer, der har opnået bevilling i henhold til zakon za energetikata [(lov om energi)] til produktion af elektrisk energi

[…]

3) Fritagelsen i henhold til stk. 2, nr. 1-5), finder kun anvendelse på den endelige forbruger, der er fritaget for punktafgiften«.

18 Punktafgiftslovens artikel 24, stk. 3, blev ophævet med virkning fra den 17. juli 2012.

19 Lovens artikel 24a, der trådte i kraft den 17. juli 2012, fastsætter:

»[…] 1) Punktafgiftsfritagelsen for de i artikel 24, stk. 2, nr. 1-5), omhandlede energiprodukter gælder kun for personer, til hvem der er udstedt en attest som endelige forbrugere, der er fritaget for punktafgiften.«

20 Lovens artikel 24e, der trådte i kraft den 17. juli 2012, har følgende ordlyd:

»1) På grundlag af den udstedte attest er den endelige forbruger, der er fritaget for punktafgiften, berettiget til at modtage energiprodukter, som er fritaget for punktafgiften, på det i attesten anførte salgssted, hvor energiprodukterne modtages, aflæsses og anvendes.

2) Den endelige forbruger, der er fritaget for punktafgiften, må kun anvende de modtagne energiprodukter til de formål, der er anført i den attest, som er udstedt for det pågældende salgssted.

[…]«

21 Den nævne lovs artikel 33, stk. 1-3, er i den affattelse, der var gældende på tidspunktet for de faktiske omstændigheder i hovedsagen, sålydende:

»1) Satserne for punktafgiften på energiprodukter, der anvendes som brændsel til opvarmning, er følgende:

[…]

2. for svære brændselsolier under KN-kode 2710 19 61 – 2710 19 69, for andre svære olier henhørende under KN-kode 2710 19 99, med undtagelse af smøreolier, og for energiprodukter under KN-kode 2706, 2707 91, 2707 99 11, 2707 99 19, 2710 91 og 2710 99: 50 BGN pr. 1 000 l

[…]

3) Med henblik på anvendelsen af de i stk. 1 omhandlede satser skal de punktafgiftspligtige varer, der er overgået til forbrug, ledsages af et dokument udarbejdet efter en model, som er fastsat i gennemførelsesbekendtgørelsen til nærværende lov.«

22 Punktafgiftslovens artikel 33, stk. 4, fastsatte følgende i den affattelse, der var gældende frem til den 16. juli 2012:

»De i stk. 1 omhandlede satser finder anvendelse, såfremt den person, der har ladet varerne overgå til forbrug, er i besiddelse af det i stk. 3 omhandlede dokument, som er attesteret af den person, der vil anvende varerne til det passende formål, med undtagelse af LPG [(jordoliegas i flydende tilstand)] på flaske, der er beregnet til brændsel til opvarmning, og som er udtaget fra et afgiftsoplag i et flaskepantsdepot.«

23 I den affattelse, der har været gældende siden den 17. juli 2012, bestemmer den nævnte lovs artikel 33, stk. 4:

»De i stk. 1 omhandlede satser finder anvendelse, såfremt den person, der har ladet varerne overgå til forbrug, er i besiddelse af det i stk. 3 omhandlede dokument, som er attesteret af den person, der vil anvende varerne til det passende formål, med undtagelse af LPG på flaske, der er beregnet til opvarmning, og som er udtaget fra et afgiftsoplag.«

24 Lovens artikel 112, stk. 1, har følgende ordlyd:

»En person, der er afgiftspligtig, men ikke erlægger punktafgiften, pålægges en bøde på det dobbelte af den ikke-erlagte punktafgift, som ikke kan være mindre end 500 BGN«

25 Artikel 13 i gennemførelsesbekendtgørelsen til punktafgiftsloven er i den affattelse, der finder anvendelse på de faktiske omstændigheder i hovedsagen (herefter »gennemførelsesbekendtgørelsen«), sålydende:

»1) Punktafgiftsfritagelsen for de energiprodukter, som er omhandlet i nærværende lovs artikel 24, stk. 2, nr. 1-5, finder kun anvendelse på selvstændige erhvervsdrivende og på de juridiske personer, til hvem der er blevet udstedt en attest som endelige forbrugere, der er fritaget for punktafgiften.

[…]

5) Et energiprodukt, som direkte eller ved udbredelse indgår i en proces, der er knyttet til afgivelse af varme, der bruges til beboelsesformål og industrielle formål, anses for et energiprodukt, der er beregnet til at blive brugt som brændsel til opvarmning.

[…]«

26 Gennemførelsesbekendtgørelsens artikel 80 bestemmer:

»1) Punktafgiftsfakturaen udstedes af de afgiftspligtige personer – med undtagelse af de i [punktafgiftslovens] artikel 3, nr. 2) og 3), omhandlede personer – efter modellen i bilag 14. Punktafgiftsfakturaen bliver kun udstedt af de endelige forbrugere, der er fritaget for punktafgiften, når energiprodukterne bliver anvendt til andre formål end de i attesten angivne.

[...]

5) Punktafgiftsfakturaen udstedes på den dato, hvor de punktafgiftspligtige varer overgår til forbrug, med undtagelse af de i [punktafgiftslovens] artikel 20, stk. 2, nr. 5), 15), 16), 17) og 18) omhandlede tilfælde.«

27 Gennemførelsesbekendtgørelsens artikel 80a har følgende ordlyd:

»1) I de tilfælde, hvor de lavere punktafgiftssatser i henhold til artikel 33, stk. 1, og satsen i henhold til [punktafgiftslovens] artikel 33a, stk. 1, finder anvendelse på smøreolier, der i overensstemmelse med deres tekniske specifikationer indeholder mærket gasolie, skal den person, som lader varerne overgå til forbrug, udfylde et dokument efter modellen i bilag 14a og indlevere det i fire eksemplarer.

2) Det første eksemplar bevares af udstederen, mens det andet eksemplar bevares af den person, der er angivet som modtager i punktafgiftsfakturaen. Det tredje og det fjerde eksemplar følger varerne frem til forbrugeren. Det fjerde eksemplar bevares af den person, der forbruger de punktafgiftspligtige varer, som er beregnet til brændsel til opvarmning. Det tredje eksemplar returneres til den person, der har ladet varerne overgå til forbrug.

[…]«

28 Gennemførelsesbekendtgørelsens artikel 82, stk. 5 og 6, fastsætter:

»5) Punktafgiftsangivelsen skal ledsages af genparter af punktafgiftsfakturaerne og af den faktura, der er blevet udstedt i overensstemmelse med bilag 14a vedrørende energiprodukter overgået til forbrug med henblik på brændsel – med undtagelse af de i [punktafgiftslovens] artikel 33, stk. 1, nr. 5 og 7, omhandlede energiprodukter – og vedrørende den LPG, der med henblik på brændsel er overgået til forbrug på flasker, som er udtaget fra et afgiftsoplag i et flaskepantsdepot.

6) Alene en kopi af punktafgiftsfakturaerne skal vedlægges punktafgiftsangivelsen vedrørende de energiprodukter, der er overgået til forbrug, og som er beregnet til endelige forbrugere, der er fritaget for punktafgiften, og vedrørende den LPG, der med henblik på brændsel er overgået til forbrug på flasker, som er udtaget fra et afgiftsoplag i et flaskepantsdepot.«

Tvisten i hovedsagen og de præjudicielle spørgsmål

29 Det fremgår af forelæggelsesafgørelsen, at Polihim er en godkendt oplagshaver, der bestyrer et afgiftsoplag i Lukovit (Bulgarien), hvor selskabet har tilladelse til at fremstille energiprodukter og til at oplægge dem under en afgiftssuspensionsordning.

30 På grundlag af en trepartskontrakt indgået mellem Polihim, Petros Oyl OOD og TETS Bobov dol EAD solgte Polihim svære brændselsolier til Petros Oyl, der videresolgte dem til TETS Bobov dol, som i bulgarsk lovgivnings forstand er endelig forbruger, der er fritaget for punktafgiften. Polihim leverede disse svære brændselsolier direkte til TETS Bobov dol fra sit afgiftsoplag. Det fremgår af forelæggelsesafgørelsen, at TETS Bobov dol har anvendt den svære brændselsolie til produktion af elektricitet som omhandlet i artikel 14, stk. 1, litra a), i direktiv 2003/96.

31 I forbindelse med en skattekontrol, som Polihim var genstand for, konstaterede de bulgarske toldmyndigheder, at selskabet på grundlag af sine punktafgiftsangivelser for afgiftsperioderne fra den 1. til den 30. juni 2012 og fra den 1. til den 30. september 2012 havde angivet, at det otte gange havde ladet svære brændselsolier henhørende under KN-kode 2710 19 64 overgå til forbrug til fordel for Petros Oyl, men anført, at selskabet ikke skyldte nogen punktafgift i denne henseende, idet disse varer var beregnet til at blive anvendt til produktion af elektrisk energi som omhandlet i punktafgiftslovens artikel 24, stk. 2, nr. 3).

32 De bulgarske toldmyndigheder vedtog en forvaltningsakt, hvorved det blev fastslået, at der var begået en administrativ forseelse, idet de fandt, at Petros Oyl, der af Polihim var blevet angivet som modtager af de i hovedsagen omhandlede varer, ikke havde egenskab af endelig forbruger, der er fritaget for punktafgiften, som omhandlet i national ret, og idet udtagelsen af disse varer fra Polihims afgiftsoplag som følge heraf havde bevirket, at der var opstået en punktafgiftsskyld for sidstnævnte.

33 Polihim klagede skriftligt over denne forvaltningsakt, idet selskabet gjorde gældende, at det efter udtagelsen af de nævnte varer fra sit afgiftsoplag havde leveret disse direkte til TETS Bobov dol, som er et selskab, der producerer elektricitet, og som har egenskab af endelig forbruger, der er fritaget for punktafgiften.

34 Ved afgørelse af 27. maj 2013 afslog direktøren for toldkontoret i Svishtov denne klage og pålagde i henhold til punktafgiftslovens artikel 112, stk. 1, Polihim bøder, der for hver overgang til forbrug svarede til det dobbelte af den ikke-erlagte punktafgift. Den punktafgiftssats, der blev taget i betragtning ved beregningen af disse bøder, var den, som fandt anvendelse på energiprodukter, der anvendes til andet end motorbrændstof eller brændsel til opvarmning.

35 Polihim anlagde sag ved Rayonen sad de Lukovit (kredsdomstol i Lukovit, Bulgarien) til prøvelse af denne afgørelse. Den nævnte domstol fastslog i sin dom, at de i hovedsagen omhandlede varer i strid med punktafgiftslovens artikel 20, stk. 1, havde forladt Polihims afgiftsoplag, uden at selskabet havde erlagt punktafgifterne herfor. Ifølge den nævnte domstol havde det i denne henseende ingen betydning, at disse varer var blevet leveret direkte til TETS Bobov dol, for så vidt som Petros Oyl, der i de af Polihim selv udfærdigede afgiftsdokumenter var angivet som modtager af de nævnte varer, ikke havde egenskab af endelig forbruger, der er fritaget for punktafgiften. Den nævnte domstol ændrede dog afgørelsen af 27. maj 2013, idet den nedbragte størrelsen på de pålagte bøder.

36 Polihim har iværksat kassationsanke til prøvelse af denne dom ved den forelæggende ret.

37 Da den forelæggende ret finder, at det er nødvendigt at fortolke visse bestemmelser i direktiv 2008/118 og 2003/96 for at kunne afgøre de spørgsmål, der er blevet rejst under den sag, som verserer for den, har den besluttet at udsætte sagen og forelægge Domstolen følgende præjudicielle spørgsmål:

»1) Skal begrebet »forbrug af energiprodukter« i artikel 1, stk. 1, litra a), i [direktiv 2008/118] i tilfælde, hvor det drejer sig om energiprodukter, der overgår til fri omsætning og udtages fra et afgiftsoplag tilhørende en godkendt oplagshaver, og som i en handelstransaktion sælges til en køber, der hverken har godkendelse til at producere elektricitet eller en attest som endelig forbruger, der er fritaget for punktafgiften, og videresælges af denne køber til tredjemand, der har godkendelse til at producere elektricitet, tilladelse fra de kompetente myndigheder i medlemsstaten til at modtage energiprodukter, der er fritaget for punktafgiften, og en attest som endelig forbruger, der er fritaget for punktafgiften, og som får leveret energiprodukterne direkte fra den godkendte oplagshaver, uden at køberen af dem får reel rådighed over dem, fortolkes således, at energiprodukterne forbruges af den direkte køber af dem, som ikke rent faktisk lader dem indgå i en bestemt proces, eller skal det fortolkes således, at de forbruges af den tredjemand, der rent faktisk lader dem indgå i en af denne udført bestemt proces?

2) Skal udtrykket »der anvendes til produktion af elektricitet« i artikel 14, stk. 1, litra a), [første punktum,] i [direktiv 2003/96], i tilfælde, hvor det drejer sig om energiprodukter, der er overgået til fri omsætning og udtaget fra et afgiftsoplag tilhørende en godkendt oplagshaver, og som i en handelstransaktion er solgt til en køber, der hverken har godkendelse til at producere elektricitet eller en attest som endelig forbruger, der er fritaget for punktafgiften, og videresolgt af denne køber til tredjemand, der har godkendelse til at producere elektricitet, tilladelse fra de kompetente myndigheder i medlemsstaten til at modtage punktafgiftsfritagne energiprodukter, og en attest som endelig forbruger, der er fritaget for punktafgiften, og som får leveret energiprodukterne direkte fra den godkendte oplagshaver, uden at køberen af dem får reel rådighed over dem, fortolkes således, at energiprodukterne anvendes af den direkte køber, der ikke rent faktisk lader dem indgå i en bestemt proces for at opnå et formål, der er fritaget for punktafgiften, eller skal det fortolkes således, at de anvendes af den tredjemand, der rent faktisk lader dem indgå i en af denne udført bestemt proces for at opnå et formål, der er fritaget for punktafgiften, nemlig opvarmning, f.eks. til produktion af elektricitet?

3) Er energiprodukter henset til principperne i de EU-retlige bestemmelser om punktafgifter og især artikel 1, stk. 1, litra a), i direktiv 2008/118 og artikel 14, stk. 1, litra a), i direktiv 2003/96 pålagt punktafgiften, og i bekræftende fald, til hvilken sats: satsen for brændstof til motorkøretøjer eller for energiprodukter, der anvendes til opvarmningsformål, når det står fast, at de pågældende energiprodukter er leveret til en endelig forbruger, der har de hertil svarende godkendelser og tilladelser efter national ret til at producere elektricitet og en attest som endelig forbruger, der er fritaget for punktafgift og har modtaget varen direkte fra den godkendte oplagshaver, men ikke er den første køber af varen?

4) Er energiprodukter henset til principperne i de EU-retlige bestemmelser om punktafgifter og især artikel 1, stk. 1, litra a), i direktiv 2008/118 og artikel 14, stk. 1, litra a), i direktiv 2003/96 pålagt punktafgiften til den sats, der gælder for brændstof til motorkøretøjer, når det står fast, at de pågældende energiprodukter anvendes eller forbruges til et formål, der er fritaget for punktafgiften, nemlig produktion af elektricitet, der udføres af en person, der har de hertil svarende godkendelser og tilladelser efter national ret og har modtaget varen direkte fra den godkendte oplagshaver, men ikke er den første køber af varen?«

Om de præjudicielle spørgsmål

Om det første og det andet spørgsmål

38 Med sit første og andet spørgsmål, som skal behandles samlet, ønsker den forelæggende ret for det første nærmere bestemt oplyst, om artikel 7, stk. 2, i direktiv 2008/118 skal fortolkes således, at salget af en punktafgiftspligtig vare i et afgiftsoplag, uden at denne vare fysisk har forladt afgiftsoplaget, udgør en overgang til forbrug af denne vare. For det andet ønsker den forelæggende ret oplyst, om artikel 14, stk. 1, litra a), i direktiv 2003/96, sammenholdt med artikel 7 i direktiv 2008/118, skal fortolkes således, at bestemmelsen er til hinder for, at de nationale myndigheder giver afslag på at punktafgiftsfritage energiprodukter, der efter at være blevet solgt af en godkendt oplagshaver til en mellemhandler, videresælges af sidstnævnte til en endelig forbruger, som opfylder samtlige krav i national ret for at blive indrømmet en punktafgiftsfritagelse for disse varer, og til hvem den godkendte oplagshaver direkte har leveret varerne fra sit afgiftsoplag, alene med den begrundelse, at den mellemliggende køber, der af oplagshaveren er blevet angivet som modtager af varerne, ikke opfylder disse krav.

39 Indledningsvis bemærkes, at de i hovedsagen omhandlede varer, nemlig svære brændselsolier henhørende under KN-kode 2710 19 64, udgør energiprodukter henhørende under KN-kode 2710 som omhandlet i artikel 2, stk. 1, litra b), i direktiv 2003/96, og at de skal pålægges afgift på de vilkår, der er fastsat i dette direktiv. De udgør ligeledes punktafgiftspligtige varer som omhandlet i artikel 1, stk. 1, litra a), i direktiv 2008/118, hvis forbrug direkte eller indirekte pålægges punktafgifter, for hvilke sidstnævnte direktiv fastlægger ordningen. Det bemærkes endvidere, at den anvendelse, som disse varer var bestemt til, nemlig produktion af elektricitet i et kraftværk, ikke er opregnet blandt de anvendelser, der i henhold til artikel 2, stk. 4, litra b), i direktiv 2003/96 er udelukket fra dette direktivs anvendelsesområde.

40 Det fremgår af artikel 4 og artikel 9, stk. 1, i direktiv 2003/96, sammenholdt med bilag I, tabel C, til direktivet, at afgiftssatsen for svære brændselsolier, såsom de i hovedsagen omhandlede, ikke må være på under 15 EUR pr. 1 000 l.

41 Disse svære brændselsolier skal derfor pålægges afgift i overensstemmelse hermed, medmindre de er omfattet af en undtagelse eller en afgiftslempelse.

42 I denne henseende fremgår det af artikel 14, stk. 1, litra a), i direktiv 2003/96, at medlemsstaterne på vilkår, som de fastlægger for at sikre korrekt og ligefrem anvendelse af sådanne fritagelser og for at forhindre enhver form for svig, unddragelse eller misbrug, fritager energiprodukter og elektricitet, der anvendes til produktion af elektricitet, og elektricitet, der anvendes til at opretholde muligheden for produktion af elektricitet, for beskatning.

43 I denne sammenhæng ønsker den forelæggende ret oplyst, om Polihims salg af de i hovedsagen omhandlede varer til en mellemhandler, uden at sidstnævnte på noget tidspunkt har haft faktisk råderet over disse varer, udgør en overgang til forbrug af de nævnte varer som omhandlet i artikel 7, stk. 2, i direktiv 2008/118, og følgelig om de vilkår, som fritagelsen af disse varer er underlagt, skulle være opfyldt på tidspunktet for salget.

44 Det følger heraf, at for at besvare det første og det andet spørgsmål, således som disse er blevet omformuleret i denne doms præmis 38, skal det tidspunkt, hvor punktafgiften forfalder i overensstemmelse med artikel 7 i direktiv 2008/118, fastlægges først, derefter de vilkår, som fritagelsen i artikel 14, stk. 1, litra a), i direktiv 2003/96 er underlagt.

Om det tidspunkt, hvor punktafgiften forfalder

45 Det fremgår af Domstolens faste praksis, at der ved fortolkningen af en EU-retlig bestemmelse ikke blot skal tages hensyn til dennes ordlyd, men også til den sammenhæng, hvori den indgår, og til de mål, der forfølges med den ordning, som den udgør en del af (dom af 26.3.2015, Litaksa, C-556/13, EU:C:2015:202, præmis 23 og den deri nævnte retspraksis).

46 Hvad for det første angår selve ordlyden af artikel 7, stk. 1, i direktiv 2008/118 bemærkes, at denne bestemmelse definerer forfaldstidspunktet som det tidspunkt, hvor den punktafgiftspligtige vare overgår til forbrug.

47 Det fremgår desuden af det nævnte direktivs artikel 7, stk. 2, litra a), at der ved »overgang til forbrug« i dette direktiv bl.a. skal forstås »når punktafgiftspligtige varer forlader en afgiftssuspensionsordning, herunder uretmæssigt«.

48 Det må fastslås, at det i artikel 7, stk. 2, litra a), i direktiv 2008/118 indeholdte sætningsled »når punktafgiftspligtige varer forlader en afgiftssuspensionsordning« – henset til betydningen af ordet »forlader« i sædvanlig sprogbrug – henviser til den fysiske udtagelse af disse varer fra afgiftsoplaget, og ikke salget af disse.

49 For det andet bemærkes, at en sådan læsning af artikel 7, stk. 1 og stk. 2, litra a), i direktiv 2008/118 svarer til de med direktivet forfulgte formål.

50 Da en punktafgift, således som det fremgår af niende betragtning til direktiv 2008/118, er en afgift på forbruget af visse varer, fastlægges i dette direktiv, således som det fremgår af direktivets artikel 1, stk. 1, den generelle ordning for punktafgifter, der direkte eller indirekte pålægges forbruget af punktafgiftspligtige varer, herunder bl.a. energiprodukter og elektricitet omfattet af direktiv 2003/96.

51 Da punktafgiften er en afgift, der pålægges forbruget, ikke salget, skal forfaldstidspunktet således være så tæt som muligt på forbrugeren.

52 Så længe de pågældende varer forbliver i afgiftsoplaget hos en godkendt oplagshaver, kan der derfor ikke være tale om forbrug, heller ikke selv om denne godkendte oplagshaver har solgt varerne.

53 For det tredje skal det så vidt angår sammenhængen for direktiv 2008/118 bemærkes, at direktivets artikel 7, stk. 2, litra a), bl.a. henviser til den situation, hvor en punktafgiftspligtig vare uretmæssigt forlader en afgiftssuspensionsordning. For så vidt som ordene »forlader […] uretmæssigt« kun kan forstås således, at de vedrører den fysiske udtagelse af en vare fra en sådan ordning, bekræfter anvendelsen af disse ord i bestemmelsen den fortolkning, hvorefter overgangen til forbrug i denne bestemmelses forstand sker på det tidspunkt, hvor en punktafgiftspligtig vare fysisk forlader en afgiftssuspensionsordning.

54 Det fremgår endvidere af artikel 4, nr. 1), i direktiv 2008/118, sammenholdt med direktivets artikel 15, stk. 2, at punktafgiftspligtige varer under en afgiftssuspensionsordning oplægges af en godkendt oplagshaver i et afgiftsoplag. Det følger heraf, at punktafgiften ikke forfalder, så længe den godkendte oplagshaver oplægger de pågældende varer i sit afgiftsoplag, idet disse varer nemlig i denne situation ikke kan anses for at have forladt en afgiftssuspensionsordning som omhandlet i artikel 7, stk. 2, litra a), i direktiv 2008/118.

55 Det følger af ovenstående betragtninger, at artikel 7, stk. 2, i direktiv 2008/118 skal fortolkes således, at salget af en punktafgiftspligtig vare, som en godkendt oplagshaver har oplagt i et afgiftsoplag, først indebærer en overgang til forbrug heraf på det tidspunkt, hvor varen fysisk forlader dette afgiftsoplag.

Om fritagelsesvilkårene i artikel 14, stk. 1, litra a), i direktiv 2003/96

56 I det foreliggende tilfælde er det ubestridt, at de i hovedsagen omhandlede svære brændselsolier er blevet leveret direkte fra Polihims afgiftsoplag til TETS Bobov dol, som er et selskab, der driver et kraftværk, og som har egenskab af endelig forbruger, der i henhold til national ret er godkendt til at modtage punktafgiftsfritagne energiprodukter, og at de i dette kraftværk er blevet anvendt til produktion af elektricitet. Selv om artikel 14, stk. 1, litra a), i direktiv 2003/96 foreskriver afgiftsfritagelse for energiprodukter, der anvendes til produktion af elektricitet, afslog de nationale myndigheder imidlertid at fritage disse svære brændselsolier for punktafgift med den begrundelse, at den modtager, som var angivet i de afgiftsdokumenter, der fulgte med leveringerne, ikke opfyldte de i national ret fastsatte krav for at blive indrømmet en sådan fritagelse.

57 I denne henseende bemærkes, at direktiv 2003/96 ikke regulerer spørgsmålet om, hvordan beviset for anvendelsen af energiprodukterne til formål, der giver ret til fritagelse, skal føres. Som det fremgår af direktivets artikel 14, stk. 1, lader direktivet det tværtimod være op til medlemsstaterne at fastlægge vilkårene for de i denne bestemmelse omhandlede fritagelser for at sikre en korrekt og ligefrem anvendelse af disse fritagelser og for at forhindre enhver form for svig, unddragelse eller misbrug.

58 Et krav i national ret såsom det i hovedsagen omhandlede, hvorefter punktafgiftsfritagelsen er betinget af, at der i afgiftsdokumenterne angives en modtager, som opfylder de i national ret fastsatte vilkår for at modtage afgiftsfritagne energiprodukter, skal anses for at gøre det muligt at opfylde det i artikel 14, stk. 1, i direktiv 2003/96 omhandlede formål, for så vidt som kravet, som den bulgarske regering med rette har anført, gør tilsynet med anvendelsen af punktafgiftsfritagelserne lettere, idet risikoen for en anvendelse af produkterne, der ikke giver ret til fritagelse, nedsættes.

59 Ikke desto mindre skal medlemsstaterne ved udøvelsen af deres beføjelse til at fastsætte vilkårene for fritagelsen i artikel 14, stk. 1, i direktiv 2003/96 overholde de generelle retsprincipper, der er en del af Unionens retsorden, herunder bl.a. proportionalitetsprincippet (jf. analogt dom af 9.10.2014, Traum, C-492/13, EU:C:2014:2267, præmis 27 og den deri nævnte retspraksis).

60 I det foreliggende tilfælde er det ubestridt dels, at TETS Bobov dol opfyldte de i national ret fastsatte krav for i egenskab af endelig forbruger at modtage de punktafgiftsfritagne varer, dels at selskabet har anvendt de i hovedsagen omhandlede varer til at producere elektricitet, dvs. til et formål, der i overensstemmelse med artikel 14, stk. 1, litra a), i direktiv 2003/96 giver ret til punktafgiftsfritagelse.

61 Endvidere har den forelæggende ret ikke konstateret nogen omstændighed, der giver grundlag for at antage, at de i hovedsagen omhandlede handelstransaktioner, som indebar successive salg af svære brændselsolier og den direkte levering heraf til en for punktafgiften fritagen modtager, er blevet gennemført med det formål at opnå punktafgiftsfritagelse ved svig eller misbrug.

62 På denne baggrund går de nationale myndigheders afslag på i en situation som den i hovedsagen omhandlede at fritage svære brændselsolier for punktafgift alene med den begrundelse, at den person, som den godkendte oplagshaver har angivet som modtageren heraf, ikke har egenskab af endelig forbruger, der i henhold til national ret har tilladelse til at modtage punktafgiftsfritagne energiprodukter, uden at det på grundlag af de fremlagte beviser er blevet efterprøvet, om de materielle betingelser for, at disse svære brændselsolier anvendes til punktafgiftsfritagende formål, er opfyldt på det tidspunkt, hvor de sidstnævnte forlader afgiftsoplaget, ud over, hvad der er nødvendigt for at sikre en korrekt og ligefrem anvendelse af disse fritagelser og for at forhindre enhver form for svig, unddragelse eller misbrug (jf. analogt dom af 27.9.2007, Collée, C-146/05, EU:C:2007:549, præmis 29).

63 Henset til ovenstående betragtninger skal spørgsmålet besvares med, at artikel 14, stk. 1, litra a), i direktiv 2003/96, sammenholdt med artikel 7 i direktiv 2008/118, skal fortolkes således, at bestemmelsen er til hinder for, at de nationale myndigheder giver afslag på at punktafgiftsfritage energiprodukter, der efter at være blevet solgt af en godkendt oplagshaver til en mellemhandler, videresælges af sidstnævnte til en endelig forbruger, som opfylder samtlige krav i national ret for en punktafgiftsfritagelse, og til hvem den godkendte oplagshaver direkte har leveret varerne fra sit afgiftsoplag, alene med den begrundelse, at mellemhandleren, der af den godkendte oplagshaver er blevet angivet som modtager heraf, ikke har egenskab af endelig forbruger, som i henhold til national ret har tilladelse til at modtage punktafgiftsfritagne energiprodukter.

Om det tredje og det fjerde spørgsmål

64 Henset til svaret på det første og det andet spørgsmål er det ufornødent at besvare det tredje og det fjerde forelagte spørgsmål.

Sagens omkostninger

65 Da sagens behandling i forhold til hovedsagens parter udgør et led i den sag, der verserer for den forelæggende ret, tilkommer det denne at træffe afgørelse om sagens omkostninger. Bortset fra nævnte parters udgifter kan de udgifter, som er afholdt i forbindelse med afgivelse af indlæg for Domstolen, ikke erstattes.

På grundlag af disse præmisser kender Domstolen (Niende Afdeling) for ret:

1) Artikel 7, stk. 2, i Rådets direktiv 2008/118/EF af 16. december 2008 om den generelle ordning for punktafgifter og om ophævelse af direktiv 92/12/EØF skal fortolkes således, at salget af en punktafgiftspligtig vare, som en godkendt oplagshaver har oplagt i et afgiftsoplag, først indebærer en overgang til forbrug heraf på det tidspunkt, hvor varen fysisk forlader dette afgiftsoplag.

2) Artikel 14, stk. 1, litra a), i Rådets direktiv 2003/96/EF af 27. oktober 2003 om omstrukturering af EF-bestemmelserne for beskatning af energiprodukter og elektricitet, sammenholdt med artikel 7 i direktiv 2008/118, skal fortolkes således, at bestemmelsen er til hinder for, at de nationale myndigheder giver afslag på at punktafgiftsfritage energiprodukter, der efter at være blevet solgt af en godkendt oplagshaver til en mellemhandler, videresælges af sidstnævnte til en endelig forbruger, som opfylder samtlige krav i national ret for en punktafgiftsfritagelse, og til hvem den godkendte oplagshaver direkte har leveret varerne fra sit afgiftsoplag, alene med den begrundelse, at den mellemliggende køber, der af den godkendte oplagshaver er blevet angivet som modtager heraf, ikke har egenskab af endelig forbruger, som i henhold til national ret har tilladelse til at modtage punktafgiftsfritagne energiprodukter.