En skatteyder boede i Danmark og arbejdede på en boreplatform i Y1-land, således at skatteyderen arbejdede i Y1-land i 28 dage og derefter var 28 dage i Danmark. I 2009 erhvervede den skattepligtige et sommerhus i Danmark. Den 1. marts 2010 udlejede skatteyderen sin hidtidige helårsbolig uopsigeligt i tre år, hvorefter han meldte flytning til Y1-land. Spørgsmålet i sagen var herefter, om skatteyderen havde opgivet sin bopæl i Danmark medfør kildeskattelovens § 1, stk. 1, nr. 1. Retten konstaterede indledningsvis, at det påhvilede skatteyderen at godtgøre, at han havde opgivet sin bopæl i Danmark. Retten anførte herefter, at skatteyderen under sagen blandet andet havde forklaret, at købet af sommerhuset var forbundet med flytningen fra Danmark, og at den meldte flytning fra Danmark skete fire dage efter erhvervelsen af sommerhuset. Retten lagde dernæst til grund, at sommerhuset var egnet som helårsbolig, og at skatteyderen benyttede sommerhuset i betydeligt omfang. Retten lagde endvidere til grund, at skatteyderen ikke etablerede bopæl i Y1-land, og at han efter det oplyste ikke betalte skat til Y1-land. Endelig lagde retten til grund, at skatteyderen fortsat plejede tætte familiemæssige relationer i Danmark. Under disse omstændigheder og efter en samlet vurdering af sagens omstændigheder i øvrigt fandt retten det ikke godtgjort, at skatteyderen den 1. marts 2010 (eller på et senere tidspunkt) havde opgivet sin bopæl i Danmark. Skattepligten til Danmark var derfor ikke ophørt.

- især afsnit D.A.2.5 har relevans."Lempelse

Det fremgår af SKATs afgørelse, at klageren i indkomstårene 2009, 2010 og 2011 selvangav løn ved arbejde i udlandet på henholdsvis 385.000 kr., 795.056 kr. og 1.620.000 kr.

Klageren selvangav ikke lempelse i indkomstårene 2009, 2010 og 2011. SKAT indberettede for disse indkomstår lempelse efter ligningslovens § 33 A i forbindelse med, at klageren meldte fraflytning til Y1-land på baggrund af en formodning om, at klageren opfyldte betingelserne.

Klageren selvangav i indkomståret 2012 løn ved arbejde i udlandet på 869.000 kr. og anmodede om lempelse efter ligningslovens § 33 A svarende til 326.996 kr.

SKAT traf med henvisning til klagerens ophold i Danmark afgørelse om, at klageren ikke opfyldte betingelserne for lempelse efter ligningslovens § 33 A i indkomståret 2012.

Formalitet

Klageren gav den 12. december 2017 telefonisk SKAT oplysninger om sine bolig- og arbejdsforhold til brug for skatteansættelsen for indkomståret 2012.

Den 23. februar 2018 oplyste repræsentanten til SKAT, at de manglende lønsedler til brug for skatteansættelsen for indkomståret 2013 ikke kunne fremskaffes.

SKATs afgørelse

SKAT har genoptaget skatteansættelserne for indkomstårene 2012 og 2013 ekstraordinært efter skatteforvaltningslovens § 27, stk. 1, nr. 5, og genoptaget indkomstårene 2014, 2015 og 2016 ordinært efter skatteforvaltningslovens § 26, stk. 1.

SKAT har ved skatteberegningen for indkomstårene 2014, 2015 og 2016 anset klageren for fuldt skattepligtig til Danmark efter kildeskattelovens § 1, stk. 1, nr. 1, og ansat overskud ved erhvervsmæssig udlejning af en helårsbolig til henholdsvis 25.734 kr., 24.916 kr. og 23.294 kr., som klageren er skattepligtig af efter statsskattelovens § 4, stk. 1, litra b.

Af afgørelsen fremgår bl.a. følgende:

"SKATs ændringer

2012

Ej godkendt lempelse af skatten i henhold til ligningslovens § 33 A, da du ikke opfylder betingelserne for lempelse. Lempelsesbeløbet udgør kr. 326.996 som fragår i forbindelse med skatteberegningen.

2013

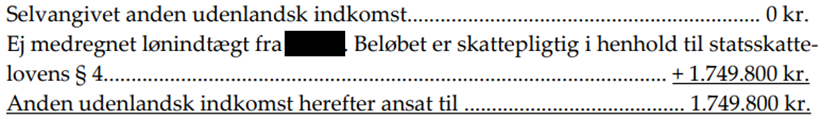

· Selvangivet lønindkomst inklusiv personalegoder før fradrag af AM-bidrag, og eventuelt betalt skat i udlandet 0 kr.

· Ej medregnet lønindtægt fra Y1-land. Beløbet er skattepligtigt i henhold til statsskattelovens § 4 + 1.064.000 kr.

· Lønindkomst inklusiv personalegoder før fradrag af AM-bidrag, og eventuelt betalt skat i udlandet, herefter ansat til 1.064.000 kr.

2014

· Selvangivet lønindkomst inklusiv personalegoder før fradrag af AM bidrag, og eventuelt betalt skat i udlandet 0 kr.

· Ej medregnet lønindtægt fra Y1-land. Beløbet er skattepligtigt i henhold

til statsskattelovens § 4 + 1.186.000 kr.

· Lønindkomst inklusiv personalegoder før fradrag af AM-bidrag, og

eventuelt betalt skat i udlandet, herefter ansat til 1.186.000 kr.

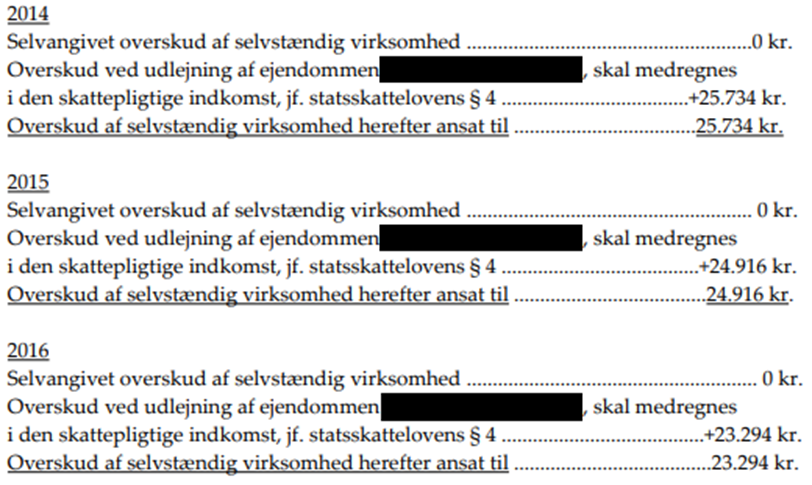

· Selvangivet overskud af selvstændig virksomhed 0 kr.

· Overskud ved udlejning af ejendommen Y2-adresse i Y3-by, skal medregnes i den skattepligtige indkomst, jf. statsskattelovens § 4 +25.734 kr.

· Overskud af selvstændig virksomhed herefter ansat til 25.734 kr.

2015

· Selvangivet lønindkomst inklusiv personalegoder før fradrag af AM

bidrag, og eventuelt betalt skat i udlandet 0 kr.

· Ej medregnet lønindtægt fra Y1-land. Beløbet er skattepligtigt i henhold til statsskattelovens § 4 + 1.398.000 kr.

· Lønindkomst inklusiv personalegoder før fradrag af AM-bidrag, og

eventuelt betalt skat i udlandet, herefter ansat til 1.398.000 kr.

· Selvangivet overskud af selvstændig virksomhed 0 kr.

· Overskud ved udlejning af ejendommen Y2-adresse i Y3-by, skal medregnes i den skattepligtige indkomst, jf. statsskattelovens § 4 24.916 kr.

· Overskud af selvstændig virksomhed herefter ansat til 24.916 kr.

2016

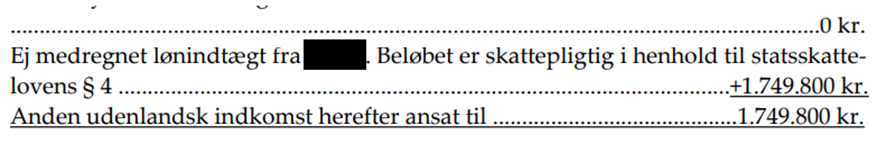

· Selvangivet lønindkomst inklusiv personalegoder før fradrag af AM-bidrag, og eventuelt betalt skat i udlandet 0 kr.

· Ej medregnet lønindtægt fra Y1-land. Beløbet er skattepligtigt i henhold til statsskattelovens § 4 + 1.440.000 kr.

· Lønindkomst inklusiv personalegoder før fradrag af AM-bidrag, og eventuelt betalt skat i udlandet, herefter ansat til 1.440.000 kr.

· Selvangivet overskud af selvstændig virksomhed 0 kr.

· Overskud ved udlejning af ejendommen Y2-adresse i Y3-by, skal medregnes i den skattepligtige indkomst, jf. statsskattelovens § 4 23.294 kr.

· Overskud af selvstændig virksomhed herefter ansat til 23.294 kr.

Sagsfremstilling og begrundelse

1. Lempelse af skatten i henhold til ligningslovens § 33 A.

1.1 De faktiske forhold

For indkomstårene 2009, 2010, 2011 og 2012 er der selvangivet løn ved arbejde i udlandet med følgende beløb:

2009: 385.000 kr.

2010: 795.056 kr.

2011: 1.620.000 kr. 2012: 869.000 kr.

I alle årene er indkomsten lempet i henhold til ligningslovens § 33A.

Gennemgangen af dine selvangivelser for indkomstårene 2009, 2010, 2011 og 2012 viser, at for indkomstårene 2009, 2010 og 2011 har du ikke anmodet om lempelse af indkomsten efter ligningsloven § 33A.

SKAT har i forbindelse med klargøring af dataene fra din selvangivelse givet lempelse i henhold til ligningslovens § 33A. Grunden til at SKAT har indberettet lempelse af indkomsten efter ligningslovens § 33A, må anses at være sket fordi du har meldt fraflytning til Y1-land, hvorfor man har formodet, at du har opfyldt betingelserne for lempelse efter ligningslovens § 33A.

For indkomståret 2012 har du selv, i forbindelse med fremsendelse af selvangivelsen, anmodet om lempelse af indkomsten i henhold til ligningslovens § 33A.

Lempelsesbeløbet for indkomståret 2012 udgør kr. 326.996.

Du har til SKAT oplyst, at du alene arbejder i Y1-land, og aldrig har taget reelt ophold i landet. Du har oplyst, at du arbejder 28 dage og har 28 dage fri, hvor du i fridagene opholder dig i Danmark.

(…)

1.4. SKATs bemærkninger og afgørelse

Du har ved indgivelse af selvangivelse for indkomståret 2012, anmodet om lempelse i skatten i henhold til ligningslovens § 33A.

Du er fuldt skattepligtig til Danmark for indkomståret 2012.

For at få lempelse i skatten efter ligningslovens § 33A, skal man tage ophold uden for Danmark i mindst 6 måneder uden andre afbrydelser af opholdet end nødvendigt arbejde her i landet i direkte forbindelse med udlandsopholdet, ferie eller lignende af en sammenlagt varighed på højst 42 dage.

Ved vurdering af lempelse efter ligningslovens § 33A stilles der skærpede krav til beviser og dokumentation for arbejdssted, opholdsperioder mv..

Du har oplyst, at du arbejder 28 dage i Y1-land og herefter har 28 dage fri, hvor du i fridagene opholder dig i Danmark.

Du opfylder således ikke betingelserne for lempelse af skatten i henhold til ligningslovens § 33A.

Lempelsen af din indkomst ændres herefter således for indkomståret 2012:

Ej godkendt lempelse af skatten i henhold til ligningslovens § 33 A, da du ikke opfylder betingelserne for lempelse. Lempelsesbeløbet udgør kr. 326.996.

2. Lønindtægt

2.1. De faktiske forhold

I forbindelse med SKATs Money Transfer projekt har SKAT, efter tilladelse fra Skatterådet, indhentet oplysninger om pengeoverførsler til og fra udlandet.

Det fremgår af disse oplysninger, at du har modtaget beløb fra udlandet. Det fremgår bl.a. af disse oplysninger, at du har modtaget følgende beløb:

2013: 487.947 kr.

2014: 1.187.316 kr.

2015: 1.400.312 kr.

2016: 1.442.625 kr.

Vedr. indkomståret 2013 dækker dette beløb alene perioden 1/7 til 31/12 2013.

Du har i alle årene været registreret som fuld skattepligtig til Danmark. For indkomstårene 2009 til 2012 har du selvangivet din udenlandske indkomst. For indkomstårene 2009 til 2012, er der ved skatteberegningen givet lempelse af skatten efter ligningslovens § 33A. Fra og med indkomståret 2013 har du ikke selvangivet indkomst fra udlandet.

Ved skrivelse til SKATs kundecenter den 11/8 2009 skriver du følgende:

Ville lige høre ang. udlandsdansker reglerne.

Jeg arbejder i Y1-land på en boreplatform og er ude af Danmark 7-8 måneder om året. Jeg har sat mit hus til salg i Y3-by og er ved at købe et sommerhus jeg kan opholde mig i når jeg er i Danmark for at besøge mine børn. Jeg har 3 børn.

Jeg er ikke gift eller har nogen partner dvs. jeg har ikke noget tilhørs forhold til Danmark. Kan jeg når jeg kommer til Danmark næste gang melde mig ud af folkeregisteret og derved bliv udlandsdansker?"

SKAT svarer den 13/8 2009 bl.a. følgende:

" Din fulde skattepligt til Danmark bringes typisk til ophør i det øjeblik, at du ikke længere har rådighed over en helårsbolig i Danmark.

Ved at benytte dette link kan du læse mere om, hvornår din fulde skattepligt kan / skal bringes til ophør:

Hvis du køber et sommerhus, der er beliggende i Danmark, efter at din fulde skattepligt er bragt til ophør, vil du blive begrænset skattepligtigt til Danmark i relation til dette sommerhus.

Du kan læse mere om begrebet "http://www.taxcon.dk/showDoc.asp?oId=102256"

Du har med virkning fra den 14/9 2009 meldt fraflytning til Y1-land. Du fremsender skema 04.029 med oplysninger om dine bopælsforhold med videre til SKAT. Skemaet er underskrevet den 14/6 2010.

Det fremgår af det fremsendte skema, at du har haft din bolig, der er beliggende på adressen Y2-adresse, Y3-by, til salg fra den 16/7 2009 til den 16/1 2010. Med virkning fra den 1/3 2010, og 3 år frem er ejendommen udlejet. Der fremgår ikke af skemaet, hvilken adresse du har i tilflytningslandet, men der er i skemaet oplyst c/o adresse i Danmark, ved JK, Y7-adresse 1A, Y8-postnr. Y8-kommune. Det fremgår endvidere af skemaet, at du har 3 børn i Danmark.

Du køber ved slutseddel dateret den 10/9 2009 sommerhuset beliggende Y4-adresse i Y5-by. Sommerhuset købes med overtagelsesdato den 14/10 2009 for kr. 2.550.000.

Ved mail dateret den 11.12 2017 er du forespurgt om følgende vedr. sine skattepligtsforhold:

1. Har du erhvervet bopæl i Y1-land i forbindelse med din fraflytning i 2009.? Hvor op holder du dig når du er i Y1-land? 2. Er du fuldt skattepligtig til Y1-land?

3. Hvordan er dine arbejdsforhold i Y1-land? Hvor mange dage arbejder du, og hvor mange dage har du fri.

4. Tilbringer du alle dine fridage i Danmark? Sker ophold i Danmark i dit sommerhus?

Vi har talt med dig pr. tlf. den 12/12 2017, hvor du oplyste følgende:

"Der er ikke erhvervet bopæl i Y1-land. Når jeg arbejder i Y1-land bor jeg på hotel eller på boreplatformen, hvor jeg arbejder.

Jeg er ikke skattepligtig til Y1-land.

Der arbejdes 28 dage + transport og herefter er jeg ca. 26 dage i DK. Når jeg har fri tilbringes fridagene i sommerhuset."

I skrivelse dateret den 17. januar 2018, skriver din advokat følgende:

"Jeg skal hermed besvare dine spørgsmål i mail af den 11. december 2017 til A.

Ad bopæl i Y1-land:

A har ikke erhvervet bopæl i Y1-land. Han har boet på boreplatformen.

Ad fuld skattepligt til Y1-land:

A har ikke betalt skat i Y1-land. Trækprocenten i Y1-land er - efter det oplyste - i øvrigt 0%.

Ad arbejdsforhold i Y1-land:

A arbejder 28 dage i Y1-land, hvorefter han har fri i 28 dage. Der går en rejsedag i hver ende, hvorfor har er i Y1-land i 30 dage og har fri i 26 dage.

Ad fridage

Langt de fleste fridage tilbringes i Danmark i sommerhuset. Herudover holder han typisk de sædvanlige ferier i udlandet og har herudover kurser enten i Danmark eller i udlandet.

Det anerkendes, at A ikke har overholdt betingelserne for skattefrihed efter LL § 33 A for indkomstårene 2014 og frem.

A har siden september 2009 troet, at han var fraflyttet Danmark, og derfor ikke længere var fuldt skattepligtig til Danmark. Hans kolleger havde fortalt ham, at han ikke burde betale skat i Danmark, når han arbejdede så meget i udlandet og i øvrigt ikke havde helårshus i Danmark.

For at undgå enhver tvivl herom rettede han i sommeren 2009 henvendelse til SKAT for at afklare sin skattepligt til Danmark, og SKAT svarede den 13. august 2009 herpå, jfr. bilag 1. Han forstod svaret således, at han herefter skattemæssigt kunne anerkendes som fraflyttet Danmark.

Han kontaktede herudover telefonisk SKAT 3 gange på dette tidspunkt for at afklare, hvorvidt denne fraflytning ville give anledning til udfordringer i relation til sin bil, sine børn og sit Akasse-medlemskab. Der var intet i disse samtaler, der indikerede, at han skattemæssigt var tilflyttet Danmark.

Det anerkendes, at A ikke skattemæssigt er fraflyttet Danmark - men han har på ingen måde forsøgt at unddrage sig skat. Han har derimod forsøgt at få afklaret på forhånd via disse henvendelser til SKAT.

Jeg står til rådighed for yderligere oplysninger."

Din advokat er ved henvendelse den 18/1 2018, anmodet om oplysninger, om din lønindtægt for indkomstårene 2013 til 2016. Din advokat oplyser, at du har haft følgende lønindtægter for indkomstårene 2013 til 2016:

2013: 1.064.000 kr.

2014: 1.186.000 kr.

2015: 1.398.000 kr.

2016: 1.440.000 kr.

Efterfølgende er der fremsendt lønsedler for indkomstårene 2013 til 2016. Gennemgangen af lønsedlerne viser, at der mangler følgende lønsedler for de enkelte indkomstår:

2013: December måned

2014: Januar måned

2015: Maj, september og december måned 2016: September måned

Din advokat fremfører i mail den 29. januar 2018, at der mangler lønsedler for 2014-2016 som du vil prøve at fremskaffe. Lønsedler for 2013 er fremsendt til SKAT den 15. februar 2018. Der mangler dog en enkelt lønseddel for december måned som ifølge mailen ikke kan findes.

I mail dateret den 23/2 2018 skriver din advokat, at han har været i kontakt med dig og du har oplyst, at du desværre ikke kan fremskaffe de manglende lønsedler.

(…)

2.4. SKATs bemærkninger og afgørelse

Du har for indkomstårene 2009 til 2016 været registreret som fuldt skattepligtig til Danmark. I forbindelse med dit arbejde i Y1-land har du i 2009 forespurgt SKAT om reglerne vedr. udlandsdansker. Skat har i svar den 13/8 2009, oplyst dig om de generelle regler vedr. ophør af fuldt skattepligt og begrænset skattepligt.

Reglerne om hvornår skattepligten ophører ved fraflytning afgøres ud fra, om den skattepligtige har bevaret bopæl her i landet. Ved vurderingen af om skattepligten er ophævet i forbindelse med fraflytningen, tillægges der stor vægt på, om skatteyderen har bevaret sin rådighed over en helårsbolig. Når der er tale om at der ejes sommerhus, statuerer dette som udgangspunkt ikke bopæl, hvis sommerhuset kun anvendes til ferie eller lignende. Hvis sommerhuset rent faktisk har fungeret som skatteyderens bolig, bliver boligen anset som bevaret ved fraflytningen.

Ved afgørelsen af skattepligt kan skatteyders subjektive hensigter også under tiden tillægges betydning. Dette gælder bl.a., hvis skatteyderen efter fraflytning til udlandet ofte opholder sig her i landet.

I dit tilfælde fremgår det, at der erhverves et sommerhus til kr. 2.550.000, hvilket ud fra stand og størrelse har muliggjort helårsbeboelse. Du har oplyst, at du arbejder 28 dage og har fri 28 dage, hvor du i forbindelse med, at du har fri tilbringer disse dage i sommerhuset.

Du har endvidere oplyst, at du ikke har bolig til rådighed i Y1-land, men alene bor på hotel eller på boreplatformen i forbindelse med dit arbejde.

Din fulde skattepligt til Danmark anses således ikke for ophørt på noget tidspunkt. Din løn for indkomstårene 2013 til 2016 skal således medregnes i den danske indkomst. (…)

3. Udlejning af ejendom.

3.1. De faktiske forhold

Ifølge lejekontrakt udlejer du din beboelsesejendom beliggende Y2-adresse i Y3-by. Ejendommen udlejes med virkning fra 1/3 2010.

Du har for indkomstårene 2010 til 2013 selvangivet indtægt ved udlejning af ejendom. For indkomstårene 2014 og frem er der ikke selvangivet overskud ved udlejning.

Ifølge dine oplysninger fremgår det, at ejendommen også er udlejet i 2014, 2015 og halvdelen af 2016.

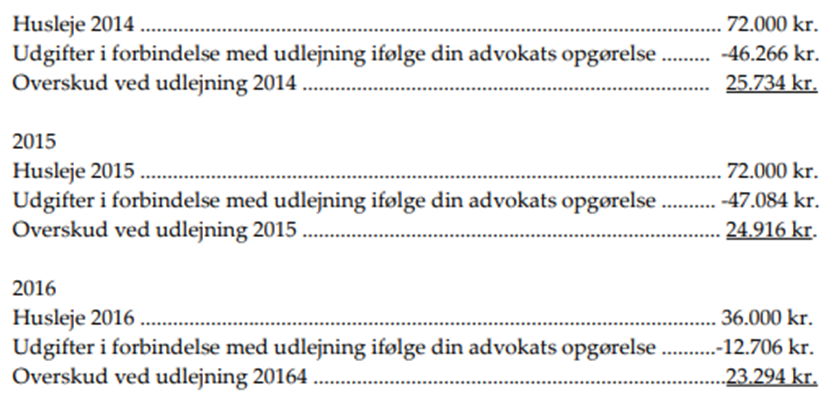

Du har fremsendt mail den 1/12 2017 om, at overskud ved udlejning for indkomstårene 2014, 2015 og 2016 kan opgøres til følgende beløb:

2014: 72.000 kr.

2015: 72.000 kr.

2016: 36.000 kr.

I 2016 er huset alene udlejet til den 1/7 2016. Du sælger ejendommen med virkning fra 1/10 2017.

(…)

3.4. SKATs bemærkninger og afgørelse

Du har for indkomstårene 2014, 2015 og 2016 udlejet ejendommen Y2-adresse i Y3-by. Du har ved en fejl ikke selvangivet overskud ved udlejningen af din bolig.

Ifølge fremsendt mail dateret den 1/12 2017 kan overskud ved udlejning opgøres til følgende beløb:

2014: 72.000 kr.

2015: 72.000 kr.

2016: 36.000 kr.

I forbindelse med indsigelse, har din advokat anmodet om, at der sker nedsættelse af overskud ved udlejning med udgifterne der har været i forbindelse med udlejningen. Udgifterne vedrører vand, varme og el der er inklusiv i huslejen, samt ejendomskatter.

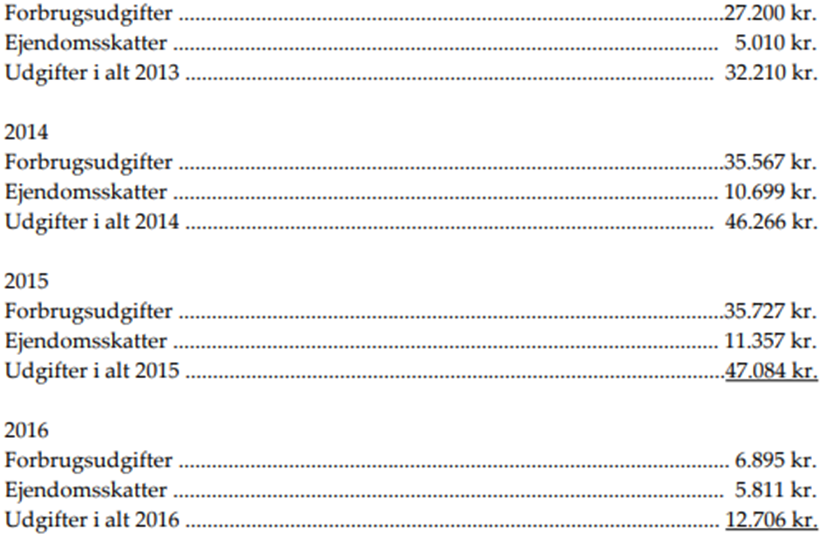

Udgifterne er opgjort til følgende beløb for indkomstårene 2013 til 2016:

Vedr. overskud ved udlejning af ejendom i 2013 er dette ikke behandlet af SKAT. Fradrag for udgifter i forbindelse med udlejning for 2013 kan således ikke behandles i forbindelse med indsigelse. Såfremt du ønsker genoptagelse af indkomståret 2013, bedes du fremsende særskilt anmodning om dette. Det skal bemærkes at genoptagelse vedr. indkomståret 2013, alene kan ske ekstraordinært i henhold til reglerne i skatteforvaltningslovens § 27 stk. 1.

Vedr. indkomstårene 2014, 2015 og 2016 kan der godkendes, at udgifterne ved udlejningen fragår ved beregningen af overskuddet af virksomhed. Overskud ved udlejning for indkomstårene 2014, 2015 og 2016 kan herefter opgøres således:

2014

Når en helårsbolig i et familiehus udelukkende anvendes til erhvervsmæssig udlejning på forretningsmæssige vilkår, opgøres resultatet af udlejningen efter de regler, der gælder for udlejningsejendomme.

Resultaterne af den erhvervsmæssige udlejningsvirksomhed medregnes ved indkomstopgørelsen som personlig indkomst, jf. personskattelovens § 3, stk. 1.

Overskud af virksomhed for indkomstårene 2014 til 2016 ændres herefter således:

Udgifterne vedr. renter, børnebidrag og A-kasse for indkomstårene 2013, 2014, 2015 og 2016 er automatisk indberettet til SKAT, og fremgår af dine årsopgørelser for de enkelte indkomstår.

Øvrige punkter

Ligningsfrist og ekstraordinær ansættelse

Reglerne om skattemyndighedernes frister for ændring af skatteansættelser findes i skatteforvaltningsloven.

Hovedreglen er skatteforvaltningslovens § 26, stk. 1, som bestemmer, at der ikke kan afsendes varsel om ændring af skatteansættelsen senere end den 1. maj i det 4 år efter indkomstårets udløb. Skatteansættelsen skal være foretaget senest 1. august i det 4. år efter indkomstårets udløb.

Fristerne for fysiske personers skatteansættelser suppleres af en særlig kort ligningsfrist. Denne korte ligningsfrist er reguleret i Bekendtgørelse 1095 af 15. november 2005 (til og med 2012) og Bekendtgørelse nr. 534 af 22. maj 2013 (fra 2013), og gælder kun for personer, der har enkle økonomiske forhold. Da du ikke har enkle økonomiske forhold jf. bekendtgørelsernes § 1, stk. 1, da du har indkomst fra udlandet, er du ikke omfattet af den korte ligningsfrist.

Indkomstårene 2014, 2015 og 2016 behandles således efter de ordinære genoptagelsesregler i skatteforvaltningslovens § 26, stk. 1.

Det betyder, at fristen for at ændre din skatteansættelse for indkomståret 2012 og 2013 som udgangspunkt er overskredet på nuværende tidspunkt.

Uanset fristerne i skatteforvaltningslovens § 26 kan en skatteansættelse ifølge skatteforvaltningslovens § 27, stk. 1, nr. 5 foretages eller ændres, hvis du eller nogen på dine vegne forsætligt eller groft uagtsomt har bevirket, at SKAT har foretaget en ansættelse på et forkert eller ufuldstændigt grundlag.

Det er vores opfattelse, at du som minimum har handlet groft uagtsomt, hvorfor betingelsen for ekstraordinær ansættelse af årene 2012 og 2013, jf. skatteforvaltningslovens § 27, stk. 1, nr. 5 er opfyldt.

Dette begrundes med:

• at du ikke har selvangivet indkomst fra udlandet for 2013

• at du har anmodet om lempelse af indkomsten for 2012, selv om du ikke opfylder betingelserne.

Det skal bemærkes, at det følger af praksis, herunder SKM2016.387.BR, at vurderingen af grov uagtsomhed i skatteforvaltningslovens forstand ikke er sammenfaldende med vurderingen af grov uagtsomhed i et skattestrafferetligt spørgsmål.

Det er heller ikke en forudsætning for genoptagelse efter § 27, stk. 1, nr. 5, at der er pålagt eller kan pålægges et strafansvar.

Afgørende for spørgsmålet om der er handlet groft uagtsomt, er de forudsætninger du havde på tidspunktet, hvor handlingen blev udført.

(…)"

Klagerens opfattelse

Klagerens repræsentant har nedlagt påstand om, at klageren er berettiget til lempelse af skatten for indkomståret 2012 efter ligningslovens § 33 A.

Repræsentanten har endvidere nedlagt påstand om, at klageren ikke var fuldt skattepligtig til Danmark i indkomstårene 2013-2016, hvorfor klageren ikke til Danmark skal betale skat af den i Y1-land optjente lønindtægt på henholdsvis 1.064.000 kr., 1.186.000 kr., 1.398.000 kr. og 1.440.000 kr.

Der nedlægges endelig påstand om, at der ikke er grundlag for at beskatte klageren af overskud ved udlejning af fast ejendom med henholdsvis 25.734 kr., 24.916 kr. og 23.294 kr.

Repræsentanten har til støtte herfor bl.a. anført følgende:

"(…)

SAGSFREMSTILLING

A har siden 2007 arbejdet for G1-virksomhed i Y1-land. Han startede som produktionsassistent, blev efterfølgende forfremmet til produktions-supervisor og arbejder i dag som Operation Team Lead, hvor hans arbejdsopgaver typisk består i deltagelse i forskellige ledelsesmøder, vedligeholdelsesplanlægning, mandskabsplanlægning, bemandingsansvar, process-optimering m.v. Han har det overordnede ledelsesansvar for ca. 60 ansatte.

Arbejdet er gennem alle årene udført i det samme oliefelt i Y1-land, hvor der er ni forskellige boreplatforme. Som bilag 4 er fremlagt eksempler på lønsedler, der viser den månedlige løn udbetalt til A fra G1-virksomhed.

Når A er på arbejde i Y1-land, bor han primært på selve offshorelokationen, hvor han har et fast eneværelse med seng, bad, tv og lænestol m.v. Derudover er der fælles tv-stuer, kantine, træningsrum og andre fritidsfaciliteter m.v. Der er Wi-Fi over hele beboelsesdelen og adskillige tv-kanaler at vælge mellem.

Typisk flyves der fra Københavns Lufthavn til lufthavnen i Y6-by. Herefter er der en enkelt overnatning på hotel i Y6-by forinden der flyves med helikopter fra lufthavnen i Y6-by ud til den pågældende boreplatform. På tilsvarende vis er der en enkelt overnatning i Y6-by forinden der flyves retur til Danmark igen.

Såfremt der skal afholdes møder på land i Y1-land, og overnatning er påkrævet, er det altid Hotel G3-virksomhed, Y6-by, der anvendes.

… …

A har tre børn, der er født i henholdsvis 1997 (JL), 2000 (LJ) og 2003 (LT).

JL og LJ har han sammen med KL, der har haft fuld forældremyndighed over begge børnene. Sønnen LT har han med sin daværende hustru SP. De har delt forældremyndighed over sønnen.

I foråret 2009 blev A separeret fra sin daværende hustru SP. A forsøgte i perioden fra 16. juli 2009-16. januar 2010 at sælge deres hidtidige fælles bolig, Y2-adresse, Y3-by, men uden at det lykkedes.

I forbindelse med forsøget på at få solgt Y2-adresse i Y3-by, henvendte A sig til SKAT med forespørgsel om reglerne for udenlandsdanskere, og i den forbindelse forklarede han også nærmere om sine personlige forhold, herunder at huset i Y3-by var sat til salg, at han arbejdede på en boreplatform i Y1-land, at han ikke var gift eller havde nogen kæreste i Danmark m.v.

SKAT besvarede As forespørgsel med oplysning om, at hans fulde skattepligt typisk ville blive bragt til ophør i det øjeblik, han ikke længere havde rådighed over en helårsbolig i Danmark. I den forbindelse blev der videre henvist til, at han skulle udfylde et fraflytterskema, hvis han vurderede, at hans skattepligt til Danmark skulle bringes til ophør. Kopi af SKATs mail af 13. august 2009 til A fremlægges som bilag 5.

Det i mailen omtalte fraflytterskema blev efterfølgende udfyldt af A, jf. bilag 3, og fremsendt til SKAT.

Da det ikke lykkedes at få solgt Y2-adresse, blev det i stedet besluttet, at SP skulle leje Y2-adresse.

Som bilag 2 er fremlagt lejekontrakt for ejendommen beliggende Y2-adresse, Y3-by, indgået mellem A som udlejer og SP som lejer. Som det fremgår, var lejekontrakten uopsigelig fra udlejers side i tre år gældende fra 1. marts 2010.

Da lejekontrakten udløb i marts 2013 blev ejendommen lejet ud igen på samme betingelser, hvilket vil sige uopsigeligt i 3 år. Denne gang var lejeren As tidligere kæreste SP. Hun flyttede ud 3 år senere i foråret 2016, hvorefter ejendommen stod tom indtil det lykkedes at sælge huset i 2017.

Med overtagelsesdag den 14. juli 2017 blev Y2-adresse solgt. Kopi af udskrift fra OIS.dk fremlægges som bilag 6, hvoraf det fremgår, at skødedatoen var den 14. juli 2017. Samme dag fik køberne nøglen til huset.

… …

Ved slutseddel dateret den 10. september 2009 købte A et sommerhus beliggende Y4-adresse, Y5-by. Købesummen for sommerhuset blev aftalt til 2.550.000 kr.

Der er tale om et sommerhus med et samlet boligareal på 91 m2, jf. kopi af ejendommens BBR-ejermeddelelse, der fremlægges som bilag 7.

Sommerhuset er anvendt af A, når han har holdt ferie i Danmark. A har ikke på noget tidspunkt udført arbejde fra sommerhuset i Y5-by for sin arbejdsgiver G1-virksomhed, idet arbejdet forudsætter, at han er tilstede rent fysisk på boreplatformen i Y1-land.

Sommerhuset er i dag solgt, jf. udskrift fra OIS.dk, der fremlægges som bilag 8.

ANBRINGENDER

Til støtte for den nedlagte påstand gøres det overordnet gældende, at A opfylder betingelserne for lempelse af skatten i henhold til ligningslovens § 33 A (indkomståret 2012), ligesom As skattepligt til Danmark er ophørt i forbindelse med fraflytning til Y1-land og efter udleje af helårsboligen på Y2-adresse, Y3-by, for en treårig periode (indkomstårene 2013-2016). I relation til overskud ved udlejning af fast ejendom (indkomstårene 2014-2016) gøres det overordnet gældende, at der ikke er grundlag for at beskatte A heraf.

Særligt vedrørende indkomstårene 2012 og 2013, som er genoptaget ekstraordinært i henhold til skatteforvaltningslovens§ 27, stk. 1, nr. 5, gøres det gældende, at A ikke har handlet groft uagtsomt eller forsætligt.

Vi vil umiddelbart nedenfor uddybe de ovenfor anførte anbringender nærmere.

1 Lempelse af skatten i henhold til ligningslovens § 33 A

Til støtte for den nedlagte påstand for indkomståret 2012 gøres det helt overordnet gældende, at A er berettiget til lempelse af skatten i henhold til ligningslovens § 33 A.

Det følger af ligningslovens § 33 A, at personer, der er fuldt skattepligtige til Danmark, og som arbejder i udlandet, kan opnå lempelse/nedslag ved skatteberegningen.

A har i det omhandlede indkomstår arbejdet i Y1-land for G1-virksomhed, jf. SKATs egen afgørelse side 2, samt de i sagen fremlagte lønsedler udstedt af G1-virksomhed til A. Som SKAT også anfører, er der i alle årene - 2009, 2010, 2011 og 2012 - lempet i henhold til ligningslovens§ 33 A.

For indkomstårene 2009, 2010 og 2011 har A ikke selv anmodet om lempelse af indkomsten efter ligningslovens § 33 A, men SKAT har selv givet lempelsen efter ligningslovens § 33 A.

Det gøres gældende, at A for indkomståret 2012 med rette har forudsat, at han var berettiget til lempelse efter ligningslovens§ 33 A, da SKAT selv de forudgående tre år havde indrømmet lempelse af skatten.

Der skal i den forbindelse henvises til Landsskatterens afgørelse af den 22. maj 2018 vedrørende rejsegodtgørelse, offentliggjort som SKM2018.240.LSR/TfS 2018, 468, hvor Landsskatteretten blandt andet lagde vægt på en konstateret retsvildfarelse.

Sagen omhandlede et selskab, der drev vognmandsvirksomhed. Selskabet havde udbetalt skattefri rejsegodtgørelse til en række ansatte chauffører samt også to hovedanpartshavere, hvoraf den ene var direktør i vognmandsvirksomheden. I alt var der i det omhandlede indkomstår 2013 udbetalt kr. 1.560.633 fordelt på 27 modtagere.

Skattemyndighederne konstaterede en række fejl i grundlaget for udbetalingen af de skattefri rejsegodtgørelser, hvorefter der ikke ansås at være ført den fornødne kontrol med udbetalingerne. Skattemyndighederne anså derfor de fulde udbetalte beløb som skattepligtige udbetalinger. Skattemyndighederne var desuden af den opfattelse, at der gjaldt skærpede krav til dokumentationen henset til interessefællesskab mellem de to hovedanpartshavere, som også havde modtaget skattefri rejsegodtgørelse.

Under klagesagen indstillede Skatteankestyrelsen - i overensstemmelse med skattemyndighedernes opfattelse - at selskabet ikke kunne anses at have udført effektiv kontrol og indstillede således, at de udbetalte rejsegodtgørelser skulle anses for skattepligtige udbetalinger.

Landsskatteretten var imidlertid ikke enig og fandt, at betingelserne for skattefri udbetaling af rejsegodtgørelserne var opfyldt. Af Landsskatterettens afgørelse fremgår blandt andet følgende:

"Efter en konkret vurdering finder Landsskatteretten, at der er ført effektiv kontrol i forbindelse med udbetalingen af skattefri rejsegodtgøre/ser. Der er konstateret fejl, men fejlene anses for at være af bagatelagtige karakter, som blandet andet skyldes en forståelig misforståelse af rejsebegrebet."

Landsskatteretten fandt på den baggrund ikke, at de omhandlede godtgørelser skulle anses for at være skattepligtige.

Det er herved væsentligt at holde sig for øje, at rejsebegrebet ikke er nogen nydannelse i dansk skatteret, men tværtimod et velfunderet skattemæssigt begreb, der har været fastlagt og gældende i en længere årrække, jf. herved også den fortsat gældende bekendtgørelse nr. 173 af 13. marts 2000 om rejse- og befordringsgodtgørelse.

Når Landsskatteretten desuagtet lagde vægt på blandt andet en "forståelig misforståelse" af det skattemæssige rejsebegreb, må det forstås sådan, at Landsskatteretten anså det omhandlede selskab for at have befundet sig i en retsvildfarelse, ligesom denne retsvildfarelse angiveligt var udslagsgivende for Landsskatterettens fravigelse af skattemyndighedernes afgørelse samt Skatteankestyrelsens indstilling i sagen.

Det gøres i nærværende sag gældende, at A må anses for at have befundet sig i en retsvildfarelse for så vidt angår spørgsmålet om adgangen til lempelse efter ligningslovens § 33 A, idet SKAT selv i de forudgående år havde indrømmet A lempelse efter bestemmelsen.

Det gøres gældende, at der er tale om en "forståelig misforståelse" af betydningen heraf, helt på linje med den af Landsskatteretten konstaterede retsvildfarelse i SKM2018.240.LSR, hvor Landsskatteretten anså en misforståelse af det ellers velfunderede skattemæssige rejsebegreb for at udgøre en "forståelig misforståelse".

2 Helårsbolig udlejet uopsigeligt i tre år

For så vidt angår spørgsmålet om skattepligt til Danmark, fremgår det af

3-års-reglen", at: "I praksis kan en person - i stedet for en endelig afhændelse af boligen - vælge at udleje/fremleje boligen uopsigeligt i mindst 3 år. Lejemålet må ikke kunne opsiges af udlejer i denne periode.

Personen skal være afskåret fra at råde over boligen i en periode på minimum 3 år. Det har fx ingen betydning, at personens udlandsophold overstiger 3 år, hvis boligen ikke har været udlejet uopsigeligt i mindst 3 år."

I Lærebog om indkomstskat, 16. udgave, kapitel 26 "Subjektiv skattepligt for personer", anføres bl.a. følgende side 764:

"Ejer skatteyderen en bolig i Danmark, eller har han lejeretten til en lejlighed eller et hus i Danmark, er der i administrativ praksis opstillet en formodningsregel om, at 3 års uopsigelig udleje eller fremleje medfører, at skatteyderen ikke kan anses for at bevaret sin bopæl i Danmark i disse tre år."

Videre skal der henvises til lærebogen "Skatteretten 1", 7. udgave, 2015, af professor dr. jur. Jan Pedersen m.fl., side 738, hvor der bl.a. anføres følgende:

"Såfremt en skatteyder ved fraflytning udlejer eller fremlejer sin hidtidige bolig i Danmark for en periode på mindst 3 år uopsigeligt fra udlejers side, ses der ifølge administrativ praksis bort fra denne bolig ved vurderingen af, om bopæl er opgivet (3års-reglen). Denne faste administrative praksis kan skatteyderen støtte ret på, og den pågældende har herved et redskab til

med stor sikkerhed at kunne vurdere, hvorvidt bopæl her i landet må anses for opgivet."

Det gøres gældende, at A efter udlejningen af Y2-adresse, Y3-by, ikke længere havde rådighed over en helårsbolig i Danmark, idet han ikke havde andre helårsboliger til sin rådighed.

3 Sommerhus kan ikke sidestilles med helårsbolig

Den omstændighed, at A med overtagelsesdato den 14. oktober 2009 erhvervede et sommerhus i Danmark, kan ikke bevirke, at han dermed havde rådighed over en bolig i Danmark, idet besiddelse af et sommerhus ikke kan sidestilles med en helårsbolig, jf. Den juridiske vejledning 2018-2, afsnit C.F.1.2.3. "Særligt om sommerhuse", hvor der bl.a. anføres følgende:

"Den fortsatte besiddelse af et sommerhus eller anden ejendom, der ikke kan sidestilles med helårsbolig, statuerer som udgangspunkt ikke bopæl, hvis sommerhuset kun anvendes til ferie eller lignende. Se afsnit C.F. 1.2. 1.

Hvis sommerhuset ikke kan karakteriseres som usædvanligt med hensyn til pris, størrelse og faciliteter, anses bopælen som udgangspunkt ikke for opretholdt, hvis sommerhuset udelukkende anvendes i ferieøjemed, og har status som sommerhus."

Samme synspunkt genfindes i Lærebog om indkomstskat, 16. udgave, side 765, hvor det i afsnittet med overskriften "Særligt om sommerhuse" bl.a. anføres, at der har været megen diskussion om, hvorvidt et sommerhus kan konstituere bopæl i Danmark. Herefter anføres det, at: "Udgangspunktet er efter praksis, at et sommerhus i Danmark ikke konstituerer bopæl i Danmark, såfremt sommerhuset alene anvendes til ferie eller lignende .... "

I lærebogen "Skatteretten 1 ", 7. udgave, 2015, af professor dr. jur. Jan Pedersen m.fl. side 736, anføres følgende i relation til rådighed over sommerhuse:

"Rådighed over et sommerhus sidestilles normalt ikke med rådighed over en helårsbolig. Dette må antages at gælde, selvom de fleste sommerhuse i dag er i en sådan stand, at de faktisk (om end ikke nødvendigvis lovligt) vil kunne benyttes året rundt."

Det gøres gældende, at A udelukkende har anvendt sommerhuset på Y4-adresse i Y5-by, når han har afholdt ferie m.v. Sommerhuset er ikke som antaget af SKAT anvendt som helårsbolig. Det bemærkes, at der er tale om et sommerhus på 91 m2 beliggende i et sommerhusområde. Som bilag 7 er fremlagt udskrift fra OIS.dk, hvoraf ejendommens data kan ses.

Der er således ikke grundlag for at sammenligne det i nærværende sag omhandlede sommerhus med det i SKM2016.10.HR, hvor der var tale om et sommerhus opført i 2004 erhvervet for en kontant købesum på 5.970.000 kr. i 2006 med direkte udsigt over vandet og beliggende alene 8 km fra virksomhedens forretningsadresse.

Både Østre Landsret og Højesteret konstaterede, at sommerhuset var egnet som helårsbolig bl.a. under henvisning til oplysningerne om opførelsesår og stand. Højesteret fandt endvidere efter en samlet vurdering, at skatteyderen også havde opholdt sig i Danmark i et større omfang, end han havde oplyst, og at sommerhuset allerede fra tidspunktet for overtagelsen i et ikke ubetydeligt omfang havde været benyttet i forbindelse med varetagelsen af arbejdet, der havde haft karakter af en løbende og regelmæssig varetagelse af et indtægtsgivende erhverv. Skattepligten indtrådte derfor ved erhvervelsen af sommerhuset.

A har ikke bevaret nogen form for bopæl her i landet, idet ejendommen i Y3-by, Y2-adresse, blev udlejet uopsigeligt i tre år og herefter solgt, og det af A ejede sommerhus i Y5-by kan ikke sidestilles med en helårsbolig. Videre bemærkes, at A ikke på noget tidspunkt har benyttet sommerhuset i forbindelse med varetagelsen af sit arbejde for G1-virksomhed, idet arbejdet for G1-virksomhed forudsætter, at A er tilstede rent fysisk i Y1-land. Det er således ikke muligt at udføre arbejdet fra Danmark.

4 Ingen bolig til rådighed i Y1-land

I SKATs afgørelse, side 7, er der bl.a. som et moment til støtte for, at As fulde skattepligt til Danmark ikke er ophørt på noget tidspunkt, henvist til, at:

"Du har endvidere oplyst, at du ikke har bolig til rådighed i Y1-land, men alene bor på hotel eller på boreplatformen i forbinde/se med dit arbejde."

Det gøres heroverfor gældende, at den omstændighed, at A ikke har bolig til rådighed i Y1-land, ud over det faste værelse på boreplatformen, ikke kan bevirke, at den fulde skattepligt til Danmark dermed ikke er ophørt.

Der skal i den forbindelse henvises til Højesterets dom af den 17. august 1998 offentliggjort i TfS 1998,606, hvor skatteyderen på tilsvarende vis som A arbejdede på en boreplatform i Y9-område og typisk arbejdede 28 dage og havde 28 dage fri. Under sine ophold i Y9-område havde skatteyderen haft et værelse eller hotelværelse stillet til rådighed af arbejdsgiveren

Skatterådet anså skatteyderens fulde skattepligt til Danmark for genindtrådt pr. 1. januar 1984. Der blev i den forbindelse bl.a. henvist til, at klageren ikke havde haft en bopælsmæssig tilknytning til et andet land, hvorfor centrum for klagerens livsinteresser havde været i Danmark.

Sagen blev indbragt for Østre Landsret, der ved afgørelsen af sagen bl.a. henviste til, at: " Sagsøgeren har siden 1968 arbejdet forskellige steder i udlandet, hvor han har været ansat som too/pusher på olieboreplatforme tilhørende selskaber inden for den danske A.P. Møller-koncern. Sagsøgeren har ikke erhvervet bopæl i udlandet og har i øvrigt ingen anden tilknytning til udlandet, end hvad der følger af arbejdsforholdet."

På baggrund af en samlet bedømmelse af forholdene fandt Østre Landsret, at skatteyderen havde bevaret en sådan kvalificeret tilknytning til Danmark, at han i indkomstårene 1984 og 1985 havde bopæl her i skatteretlig forstand, jf. kildeskattelovens § 1, stk. 1, nr. 1.

Højesteret var imidlertid ikke enig i denne bedømmelse af sagen og fastslog indledningsvist, at spørgsmålet alene var om skatteyder efter reglerne om tilflytning erhvervede bopæl i Danmark i 1984 og 1985. Dette var efter Højesterets opfattelse ikke tilfældet, jf. nedenstående uddrag fra Højesterets præmisser:

"Det kan på baggrund af Hyldgaard Andersens og Lone Olsens forklaringer sammenholdt med sagens oplysninger i øvrigt ikke lægges til grund, at de i 1984 og 1985 levede i et sam/ivsforhold af ægteskabslignende karakter, eller at det medførte væsentlig ændring i hans hidtidige livsføre/se, at de fik et barn sammen den 9. august 1984.

Hyldgaard Andersens adgang til at besøge Lone Olsen kan herefter ikke - heller ikke sammenholdt med hans tilknytning til Danmark i øvrigt - føre til, at han kan anses at have erhvervet bopæl i Danmark i 1984 og 1985, jf. kildeskattelovens§ 1, nr. 1, og § 7, stk. 1."

5 Andre momenter af betydning ved afgørelsen af om den fulde skattepligt er ophørt Som allerede anført er rådigheden over en helårsbolig eller en dermed ligestillet bolig det væsentligste kriterium ved vurderingen af, om bopæl er opgivet.

Der gælder imidlertid et bredt tilknytningskriterium, hvor også andre momenter vil kunne tillægges betydning, såsom eksempelvis arbejdsmæssige og erhvervsmæssige interesser i Danmark, den personlige og familiemæssige tilknytning til Danmark samt opholdenes længde i Danmark.

Det gøres i den forbindelse gældende, at ingen af disse øvrige momenter kan medføre, at den fulde skattepligt til Danmark ikke kan anses for ophørt for As vedkommende.

Der skal i den forbindelse henvises til, at A udelukkende har arbejdet i Y1-land for G1-virksomhed. Han har ikke på noget tidspunkt udført arbejde her i landet. Under ferier og lignende i Danmark har A ikke udført nogen former for arbejdsmæssige opgaver relateret til G1-virksomhed.

I familiemæssig henseende har A sine tre børn. Derudover har han alene sin mor, der er bosiddende i Y8-kommune på Y10-ø. Han er skilt fra SP, der er mor til LT, og han lever ikke sammen med KL, der er mor til JL og LJ.

6 Grundlag for ekstraordinær genoptagelse af indkomstårene 2012 og 2013 i henhold til skatteforvaltningslovens § 27, stk. 1, nr. 5?

I relation til spørgsmålet om, hvorvidt der er grundlag for at genoptage As skatteansættelser for indkomstårene 2012 og 2013 ekstraordinært i henhold til bestemmelsen i skatteforvaltningslovens § 27, stk. 1, nr. 5, gøres det gældende, at A ikke har handlet hverken forsætligt eller groft uagtsomt, hvorfor den nævnte bestemmelse ikke finder anvendelse.

Afgrænsningen mellem simpel og grov uagtsomhed er nærmere behandlet i Den juridiske vejledning 2018-1, afsnit A.A.8.2.2.1.2.5, hvor der bl.a. anføres følgende:

"Begreberne forsæt og grov uagtsomhed i SFL § 27, stk. 1, nr. 5 er identiske med de tilsvarende begreber i SKL afsnit 3. Om der er handlet groft uagtsomt eller forsætligt afhænger af en samlet vurdering af borgerens subjektive omstændigheder."

I "Skatteforvaltningsloven med kommentarer'' af Poul Bastrup, Hans Henrik Bonde Eriksen og

Susanne Dahl, Jurist- og Økonomforbundets Forlag, 1. udgave, 2006, på side 324, er bl.a. anført følgende vedrørende suspensionsreglen i skatteforvaltningslovens § 27, stk. 1, nr. 5:

"Efter bestemmelsens ordlyd forudsættes, at der skal foreligge en kvalificeret og positiv fejl, dvs. at fejlen skal kunne tilregnes den skattepligtige eller dennes repræsentant som forsætlig eller groft uagtsom.

…

En »positiv fejl« rummer de forhold, hvor skatteyderen enten svigagtigt har fortiet oplysninger, eller hvor skatteyderen direkte har meddelt urigtige oplysninger. Det skal med andre ord på kvalificeret vis kunne bebrejdes den skattepligtige, herunder en repræsentant for denne, at told- og skatteforvaltningen ikke er i besiddelse af tilstrækkelige oplysninger til rettidigt at kunne foretage en korrekt skatteansættelse.

Den blotte simple eller almindelige uagtsomhed kan ikke medføre suspension af de almindelige frister efter § 26."

I "Skatte- og afgiftsproces" af Hans Henrik Bonde Eriksen, Susanne Dahl og Poul Bostrup, Jurist og Økonomforbundets Forlag, 3. udgave, 2010, på side 438 og 439, er bl.a. anført følgende vedrørende suspensionsreglen i skatteforvaltningslovens § 27, stk. 1, nr. 5:

"Simpel uagtsomhed er ikke en tilstrækkelig positiv fejl til at kunne begrunde suspension, jf. princippet i TfS 1992.19ØLD.

…

Suspensionen indtræder ikke, hvis forholdet alene kan bebrejdes den skattepligtige m.fl. som simpel uagtsomhed, jf. TfS 1997. 1 O LSR. Suspensionen forudsætter, at den skattepligtige forsætligt (med viden og vilje) eller groft uagtsomt har forholdt skattemyndighederne oplysninger.

…

Uagtsomheden skal efter en konkret vurdering kunne tilregnes den skattepligtige eller dennes repræsentant som en sådan positiv fejl, der kan betegnes som mindst groft uagtsom."

Videre skal der henvises til "Skatte & afgiftsstrafferet" af Jan Pedersen, Jurist og Økonomforbundets Forlag, 3. udgave, 2009, side 7 4, hvoraf bl.a. fremgår følgende vedrørende begrebet uagtsomhed:

"Kan et forsæt ikke dokumenteres, men det alligevel må lægges til grund, at gerningsmanden har tilsidesat den agtpågivenhed, som ud fra en objektiv vurdering må kræves i den konkrete sammenhæng, foreligger der uagtsomhed. Uagtsomhed statueres således, når en adfærd afviger fra den adfærd,

som man under de givne forhold kan kræve af den pågældende.

Uagtsomheden kan foreligge som simpel eller grov uagtsomhed. Sidstnævnte er udtryk for den særligt bebrejdelsesværdige afvigelse fra normal handlemåde. Sondringen mellem simpel og grov uagtsomhed er af afgørende betydning, idet straffebestemmelserne

i skatte- og afgifts-strafferetten typisk stiller krav om grov uagtsomhed."

Samme forfatter anfører på siderne 75 og 76 bl.a. følgende vedrørende begrebet grov uagtsomhed:

"Tilsidesættelse af enkle og alment kendte retsforskrifter inden for skatte- og afgiftslovgivningen vil i højere grad kunne bedømmes som udslag af grov uagtsomhed end tilsidesættelsen af komplekse og mindre kendte forpligtelser. En udeholdelse af en normallønindkomst i selvangivelsen vil således i højere grad kunne bedømmes som udslag af strafbar grov uagtsomhed end udeholdelse af en skattepligtig kursgevinst optjent på en udenlandsk fordring. Omvendt vil misforståelse af komplicerede skatte- og afgiftsregler pege i retning af en mindre grad af tilregne/se evt. alene straffri simpel uagtsomhed.

…

Også konkrete forhold hos lovovertræderens person i henseende til uddannelse, baggrund og intellektuelle habitus etc.

vil have betydning. Generelt gælder, at normen for opfyldelsen af skatte- og afgiftslovgivningens pligter er højere for erhvervsdrivende end privatpersoner ...

…

Selve den konkrete situation, hvorunder uagtsomheden er forY5-byet, er naturligvis også af stor betydning."

Om betydningen af retsvildfarelser fremgår følgende vedrørende skatteforvaltningslovens § 27, stk. 1, nr. 5, i "Skatteforvaltningsloven med kommentarer'' af Poul Bastrup, Hans Henrik Bonde Eriksen og Susanne Dahl, Jurist- og Økonomforbundets Forlag, 1. udgave, 2006, på side 325:

"Borgeren kan ikke påberåbe sig direkte og egentlige retsvildfarelser (ukendskab til reglerne) som argumentation for mildere uagtsomhedsgrad. Se herved TfS 2001.988. LSR, hvor Landsskatteretten

bemærker, at klagerens ukendskab til de for klageren relevante skatteregler om skattepligt for aktieavancer (korttidsaktier daværende regler) ikke i sig selv kan medføre, at klageren alene kan anses for at have handlet simpelt uagtsomt.

Dog vil uegentlige eller indirekte retsvildfarelser, dvs.

hvor der er tvivl om rets-faktum i reglen og tvivl om det faktiske forløb for personen set i forhold til reglen og dennes rette fortolkning kunne indgå i vurderingen af uagtsomhedsgraden, hvilket dog igen skal måles op mod hvilken "bonus pater", der gælder for den pågældende via dennes stilling, position, uddannelsesbaggrund, habitus m.v."

Som det fremgår ovenfor, skal der sondres mellem simpel uagtsomhed og grov uagtsomhed.

Det kan videre konstateres, at selvom en skatteansættelse på objektivt grundlag lægges til grund at være uoverensstemmende med den materielle skattelovgivning, således at der objektivt set er tale om en positiv fejl, og dermed i reglen en afvigelse fra det normale, er dette ikke ensbetydende med, at der er handlet groft uagtsomt.

Der skal derimod være tale om en kvalificeret og positiv fejl eller en særligt bebrejdelsesværdig handlemåde, førend fejlen eller handlemåden kan tilregnes den skattepligtige eller dennes repræsentant som groft uagtsom. Er det ikke tilfældet, foreligger der højst simpel uagtsomhed, hvilket ikke kan begrunde suspension af de almindelige frister i skatteforvaltningslovens § 26.

Ved vurderingen af, om der er tale om en kvalificeret og positiv fejl eller en særligt bebrejdelsesværdig handlemåde, skal der tages højde for alle relevante retlige og faktiske omstændigheder i den konkrete sammenhæng for at fastslå, hvorvidt fejlen eller handlemåden kan tilregnes den skattepligtige eller dennes repræsentant som mere end simpelt uagtsom.

… …

Praksis på området ses at være i overensstemmelse med de netop anførte betragtninger på baggrund af de gengivne fortolkningsbidrag fra den skatteretlige litteratur.

Der skal herved henvises til Østre Landsrets dom af den 11. oktober 1991, refereret i TfS 1992, 19 Ø. Der var i sagen tale om, at en skatteyder ikke havde gjort de kommunale ligningsmyndigheder opmærksom på, at han i indkomståret 1980 havde fri bil stillet til rådighed af sin arbejdsgiver. Objektivt set kunne der konstateres at være tale om en positiv fejl ved skatteyderens manglende selvangivelse af forholdet, men betingelserne for suspension af forældelsesfristen i den dagældende § 15, stk. 3, i skattestyrelsesloven ansås ikke for opfyldt. Af den refererede dom i TfS 1992, 19 Ø fremgår, at landsretten bl.a. anførte følgende:

"Afgørende for spørgsmålet om, hvorvidt forældelsesfristen i den dagældende § 15, stk. 3, i skattestyrelsesloven kunne anses for suspenderet, måtte bero på, hvilken grad af tilregnelse, der i forbinde/se med en positiv fejl måtte kræves af skatteyderen.

I den i medfør af skattestyrelseslovens § 14 udstedte ligningsvejledning for 1980, p. 910, udtaltes det blandt andet

»Domstolene har derimod ikke været betænkelige ved at bortse fra fristen i tilfælde, hvor skatteyderen enten svigagtigt har udeholdt oplysninger eller meddelt urigtige oplysninger, eller ved grov uagtsomhed ved udfærdige/sen af sin selvangivelse eller ved meddelelse af supplerende oplysninger har bY5-byet en positiv fejl, jf. UfR 1964, s. 691.

Resumerende kan det fastslås, at forældelsesreglen i § 15, stk.

3, lægges til grund ved skønsmæssige ansætte!sesregu!eringer, hvor det ved forhøjelserne korrigerede forhold ikke skyldes svig eller grov uagtsomhed hos skatteyderen ... «

Herefter, og idet Skatteyderen for så vidt angik indkomståret 1980 efter det af ham forklarede alene kunne antages at have handlet simpelt uagtsomt, afsagdes der dom i overensstemmelse med skatteyderens påstand."

På trods af, at der objektivt set var tale om en positiv fejl ved skatteyderens manglende selvangivelse af fri bil, fandt landsretten således i TfS 1992, 19 Ø, at der ikke var handlet hverken svigagtigt eller groft uagtsomt, men fandt derimod, at der alene var tale om subjektiv tilregnelse som simpel uagtsomhed, hvilket ikke kunne begrunde suspension af den almindelige forældelsesfrist.

Der kan videre henvises til Landsskatterettens kendelse af den 17. august 1994, refereret i TfS 1994, 690 LSR. Sagen omhandlede en direktør og hovedaktionær i et selskab, der drev automobilforhandling. Vedkommende havde undladt at selvangive værdien af en 7-dages frirejse for ham og hustruen til Det Caribiske Hav vundet i en forhandlerkonkurrence. Af den refererede afgørelse i TfS 1994, 690 LSR fremgår om Landsskatterettens afgørelse bl.a. følgende:

"Retten fandt, at klagerens manglende opgivelse af såvel værdi af egen som hustruens rejse alene kunne tilregnes ham som simpel uagtsom, hvorfor forældelsesfristen ikke var suspenderet, jf. skattestyrelseslovens § 40, stk. 3, jf. dagældende § 15, stk. 5, og for det påklagede indkomstår var adgangen til skønsmæssig forhøjelse derfor forældet. Retten henviste herved til Østre Landsrets dom af 11. oktober 1991, som var offentliggjort i Tidsskrift for Skatteret

1992, nr. 19."

Helt på linje med Østre Landsrets dom refereret i TfS 1992, 19 Ø fandt Landsskatteretten således i TfS 1994, 690 LSR, at der på trods af en objektivt set positiv fejl i skatteyderens selvangivelse alene var tale om subjektiv tilregnelse som simpel uagtsomhed, hvilket ikke kunne begrunde suspension af den almindelige forældelsesfrist.

Der kan desuden henvises til Landsskatterettens kendelse af 25. oktober 1996, refereret i TfS 1997, 10 LSR. Sagen omhandlede en skatteyder, der ikke havde reageret på et uberettiget fradrag på sin årsopgørelse for 1991. Fradraget hidrørte fra uudnyttet underskud hos en tidligere ægtefælle, som fejlagtigt var overført til skatteyder. Af skatteyders årsopgørelse for 1991 fremgik bl.a. følgende:

" ... ved skatteberegningen er overført uudnyttet bundfradrag til ægtefælle på 77. 063, 00 kr."

…

.. . modr. underskud i skpl. indkomst, ægtefælle, 75. 791 kr."

Skattemyndighederne forhøjede senere skatteyderens skatteansættelse med det uberettigede fradrag. Landsskatteretten fandt:

" ... at klagerens manglende reaktion på den ukorrekte årsopgørelse af 24. august 1992 alene kunne tilregnes hende som simpel uagtsomt, hvorfor 3-års fristen i skattestyrelseslovens §

35, stk. 1, ikke var suspenderet."

Den undladte reaktion på det fradrag, som skatteyder uberettiget var blevet indrømmet, blev således ikke anset som hverken svigagtig eller groft uagtsom, men derimod alene som simpelt uagtsom.

Fra nyere praksis vedrørende fravigelse af de nugældende almindelige forældelsesfrister i skatteforvaltningslovens § 26 efter bestemmelsen i samme lovs § 27, stk. 1, nr. 5, kan der henvises til Landsskatterettens afgørelse af den 30. juni 2015, j.nr. 13-0115046. Der var i denne sag tale om ikke korrekt selvangivet lønindkomst fra udlandet i indkomstårene 2005-2010. Den årlige lønindkomst fra udlandet var stigende i perioden, således at den i 2005 udgjorde kr. 609.200, stigende mod kr. 812.262 i 2010. Der var i 2005-2010 selvangivet beløb i intervallet kr. 349.060-475.181, og således betydeligt mindre beløb end den fulde indkomst fra udlandet. Klagesagen blev først behandlet i et skatteankenævn og dernæst af Landsskatteretten.

Af skatteankenævnets afgørelse i den omtalte sag fremgår følgende vedrørende spørgsmålet om ekstraordinær genoptagelse:

"Idet det forhold, at lønindkomsten er selvangivet med et væsentligt mindre beløb end anført i ansættelseskontrakten kan tilregnes klageren som forsætligt, og idet klageren dermed har bevirket, at der er foretaget en ansættelse på et urigtigt grundlag, er en ændring efter skatteforvaltningslovens § 27, stk. 1, nr. 5, mulig, såfremt SKAT har iagttaget fristerne for udsendelse af varsel om forhøjelse samt afgørelse"

Skatteankenævnet stadfæstede på den baggrund SKATs forhøjelser i den omtalte sag.

Af Landsskatterettens bemærkninger og begrundelse vedrørende spørgsmålet om ekstraordinær genoptagelse fremgår derimod bl.a. følgende:

"For 2005-2007 forudsætter en ændring i ansættelsen af den skattepligtige indkomst, at betingelserne for ekstraordinær genoptagelse, jf. skatteforvaltningslovens § 27, er til stede. Landsskatteretten finder ikke, at klageren ved selvangive/sen har haft til hensigt at unddrage sig skat. Forholdet kan alene anses for simpelt uagtsomt, hvorfor der ikke er mulighed for genoptagelse af skatteansættelsen for 2005 - 2007."

Ved vurderingen af, hvorvidt der kunne ske ekstraordinær genoptagelse efter skatteforvaltningslovens § 27, stk. 1, nr. 5, tillagde Landsskatteretten det således ikke afgørende betydning, at der faktisk var tale om udeholdelse af betydelige skattepligtige lønindkomster fra udlandet i årene 2005-2007. Der var i øvrigt tale om betydelige tilsvarende udeholdelser i de efterfølgende år, idet Landsskatteretten vedrørende indkomstårene 2008-2010 uden undtagelse opretholdt de betydelige forhøjelser af den skattepligtige indkomst for hvert af disse år.

Det kan således konstateres, at selvom der var tale om udeholdt lønindkomst af betydelig størrelse over en årrække fra 2005 til 2010, så var hverken størrelsen af den udeholdte indkomst for det enkelte år eller den samlede udeholdte indkomst for alle årene af en sådan betydning, at beløbsstørrelsen bevirkede, at der kunne anses at være handlet hverken forsætligt eller groft uagtsomt, jf. skatteforvaltningslovens § 27, stk. 1, nr. 5.

På linje med Østre Landsretsdommen refereret i TfS 1992, 19 Ø samt Landsskatterettens afgørelse refereret i TfS 1994, 690 LSR, fandt Landsskatteretten således i afgørelsen af den 30. juni 2015 med j.nr. 13-0115046, at der på trods af en objektivt set positiv fejl i skatteyderens selvangivelse alene var tale om subjektiv tilregnelse som højst simpel uagtsomhed, hvilket ikke kunne begrunde suspension af den almindelige forældelsesfrist. Dette uanset, at der var tale om en økonomisk set betydelig positiv fejl over en længere årrække og således ikke blot en enkeltstående fejl.

Fra nyere praksis kan desuden nævnes Landsskatterettens afgørelse af den 23. oktober 2015, j.nr. 13-0233518. En skatteyder var i henhold til Tingbogen eneejer af en omhandlet ejendom, ligesom han i forhold til realkreditforeningsbelåningen i ejendommen var enedebitor. Det fandtes ikke med skatteretlig virkning godtgjort, at skatteyder og dennes tidligere ægtefælle havde delt ejerskab til ejendommen, og den tidligere ægtefælles betalinger til skatteyder vedrørende beboelse af en andel af ejendommen ansås følgelig for at være skattepligtige lejeindtægter. Spørgsmålet var dernæst, hvorvidt der var fristmæssig hjemmel til den omhandlede forhøjelse vedrørende nævnte lejebetalinger, og herom anførte Landsskatteretten bl.a. følgende:

"Klagerens selvangivne opfattelse af de skatteretlige regler kan, uanset den er fejlagtig, ikke anses for mere end simpelt uagtsom.

SKAT har herefter ikke hjemmel til at foretage en ændring af klagerens selvangivne indkomst vedrørende indkomståret 2009."

Helt i tråd med den ovenfor omtalte praksis nåede Landsskatteretten også i denne afgørelse frem til, at der på trods af en objektivt set positiv fejl i skatteyders selvangivelse, alene var tale om subjektiv tilregnelse som simpel uagtsomhed, hvilket ikke kunne begrunde suspension af den almindelige forældelsesfrist.

Yderligere kan nævnes Landsskatterettens afgørelse af den 21. september 2016, j.nr. 130212679. Sagen omhandlede blandt andet et spørgsmål om beskatning af værdi af fri bil af en BMW X6 i indkomstårene 2008-2011. I den sammenhæng havde SKAT foretaget ekstraordinær genoptagelse af indkomståret 2008, jf. skatteforvaltningslovens § 27, stk. 1, nr. 5. Landsskatteretten lagde til grund, at det ikke var groft uagtsomt, at skatteyder ikke havde selvangivet fri bil. Af Landsskatterettens afgørelse fremgår således blandt andet følgende:

"Under de foreliggende omstændigheder, hvor klager har ejet en privat bil, og hvor selskabets ejerskab til den omhandlede bil er fremgået af R75 finder retten, at det vil være betænkeligt at fastslå, at den manglende medtagelse af BMW X6 som fri bil i de omhandlede indkomstår er udtryk for grov uagtsomhed i skatteforvaltningslovens § 27, stk. 1, nr. 5s forstand. Beskatningen kan derfor alene ske i overensstemmelse med § 26.

Dette medfører, at klageren kan blive beskattet af fri bil i indkomstårene

2009-2011, men ikke indkomståret 2008, der for så vidt angår beskatningen af BMW X6 er forældet." Også i denne afgørelse nåede Landsskatteretten, helt i tråd med den ovenfor omtalte praksis, frem til, at der på trods af en objektivt set positiv fejl i skatteyders selvangivelse, alene var tale om subjektiv tilregnelse som simpel uagtsomhed, hvilket ikke kunne begrunde suspension af den almindelige forældelsesfrist. Det bemærkes, at Landsskatteretten ved vurderingen tog behørigt hensyn til alle de konkret relevante faktiske forhold, herunder også hvilke oplysninger, SKAT faktisk selv havde at agere ud fra i R75oplysningerne.

… …

Det gøres gældende, at en samlet vurdering af As forhold tilsiger, at der ikke er handlet groft uagtsomt, men i det højeste simpelt uagtsomt, idet A selv henvendte sig til SKAT for at få afklaret sin skattemæssige stilling, og i den forbindelse afgav fuldt ud korrekte oplysninger til SKAT, jf. bilag 3.

I forlængelse heraf gøres det gældende, at A handlede i overensstemmelse med de oplysninger, han fik fra SKAT. Han handlede således ud fra de forudsætninger, som SKAT selv havde givet ham, hvorfor man ikke på nuværende tidspunkt kan anse ham for at have handlet groft uagtsomt eller forsætligt. Betingelserne for at bringe skatteforvaltningslovens § 27, stk., nr. 5, i anvendelse er således ikke opfyldt.

(…)"

Skattestyrelsens høringssvar

Skattestyrelsen er bl.a. fremkommet med følgende bemærkninger i forbindelse med klageskrivelsen:

"Vedr. skatteansættelserne for indkomståret 2012 og 2013, hvor det er Skattestyrelsens opfattelse at der er handlet mindst groft uagtsomt, fremfører skatteyders advokat, at der alene er handlet simpelt uagtsomt, idet skatteyder har handlet i overensstemmelse med de oplysninger han fik fra SKAT.

Det skal bemærkes, at oplysningerne fra SKAT alene har været af generel karakter, hvorfor der ikke kan støttes ret på disse oplysninger. Der er endvidere tale om, at skatteyder på intet tidspunkt har været fraflyttet Danmark, men alene har arbejdet uden for Danmark og stadig haft bopæl i Danmark(sommerhuset), hvor han har opholdt sig når han ikke arbejdede. Skatteyder har således på intet tidspunkt, hverken opfyldt betingelserne for skattelempelse i henhold til ligningslovens § 33 A, eller opfyldt betingelserne for ophævelse af sin skattepligt til Danmark.

Ud fra de faktiske forhold der fremgår af SKA Ts afgørelse, er det således opfattelsen, at der for indkomstårene 2012 og 2013 er tale om, at der er handlet mindst groft uagtsomt, hvorfor betingelserne for ekstraordinær genoptagelse i henhold til skatteforvaltningslovens § 27 stk. 1 nr. 5 er opfyldt.

Skattestyrelsen har ved mail den 4/7 2018 givet aktindsigt i det materiale der har ligget til grund for afgørelsen."

Klagerens bemærkninger til møde med Skatteankestyrelsen

Under mødet med Skatteankestyrelsens sagsbehandler gjorde klageren og dennes repræsentant i overensstemmelse med klageskrivelsen gældende, at klageren i de påklagede indkomstår ikke var fuldt skattepligtig til Danmark.

Klageren havde ingen erhvervsinteresser i Danmark, ligesom han ikke udførte arbejde i Danmark, idet hans arbejde for G1-virksomhed kun kunne udføres på platformen i Y1-land. Arbejdet kunne end ikke udføres på fastlandet i Y1-land.

Klageren havde ad flere omgange uden held forsøgt at sælge sin helårsbolig på Y2-adresse, og ejendommen blev i stedet ad to omgange udlejet uopsigeligt i 3 år fra klagerens side. Ejendommen blev solgt i juli 2007. Klageren opholdt sig i sit sommerhus i Y5-by ved ophold i Danmark, men sommerhuset havde ikke samme standard som en helårsbolig, hvorfor dette ikke kan sidestilles med en sådan. Sommerhuset havde bl.a. ikke fjernvarme, og køberne af sommerhuset har efterfølgende fået afslag på at få sommerhuset anerkendt som en helårsbolig.

Det blev endeligt gjort gældende, at klageren ikke kan anses for at have handlet mindst groft uagtsomt, hvorved der ikke kan ske ekstraordinær genoptagelse af indkomstårene 2012 og 2013.

Klagerens bemærkninger til Skatteankestyrelsens sagsfremstilling Klagerens repræsentant er bl.a. fremkommet med følgende bemærkninger til Skatteankestyrelsens sagsfremstilling og forslag til afgørelse:

"Indledningsvis bemærkes, at vi selvsagt kan tiltræde Skatteankestyrelsens forslag om, at A ikke har handlet mindst groft uagtsomt ved anmodning om lempelse for indkomståret 2012 og ved manglende selvangivelse for indkomståret 2013, hvorfor der ikke er anledning til at genoptage indkomstårene 2012 og 2013 ekstraordinært.

For så vidt angår de efterfølgende indkomstår - 2014-2017 - er det fortsat vores opfattelse, at A ikke var fuldt skattepligtig til Danmark efter kildeskattelovens § 1, stk. 1, nr. 1, i de nævnte indkomstår. Skatteankestyrelsen har imidlertid ud fra en konkret vurdering af sagens samlede forhold fundet, at A var fuldt skattepligtig til Danmark i de omhandlede indkomstår.

I den forbindelse har Skatteankestyrelsen lagt vægt på en række nærmere opregnede forhold, jf. forslaget side 25, sidste afsnit.

Umiddelbart nedenfor følger vores bemærkninger til dels de juridiske og de faktiske forhold.

(…)

I praksis ses en sådan situation omhandlet i TfS 1998.606 HR. Sagen angik en person, der arbejdede på boreplatforme i Y9-område. På skift arbejdede han 28 dage og holdt fri 28 dage. I august 1984 fik han en datter med en herboende kvinde og betalte bidrag til barnet. Han havde postadresse hos barnets mor og havde fast ejendom og pengeindeståender i Danmark. Under ophold i Danmark boede han i væsentligt omfang hos barnets mor.

Sagen blev for landsretten behandlet som en fraflytningssag, dvs. efter kildeskattelovens § 1, stk. 1, nr.1. Efter landsrettens opfattelse havde vedkommende bevaret en sådan kvalificeret tilknytning til Danmark, at han var skattepligtig efter kildeskattelovens § 1, stk. 1, nr. 1.

Skatteministeriet anerkendte under sagen for Højesteret, at skatteyderen ikke i årene forud for 1984 havde skatteretlig bopæl i Danmark, hvorefter tvisten skulle afgøres efter reglerne om tilflytning.

Spørgsmålet for Højesteret var herefter, om bopælskriteriet i kildeskattelovens § 1, stk. 1, nr. 1, og opholdskriteriet i kildeskattelovens § 7, stk. 1, tilsammen var opfyldt.

Højesteret fandt ikke, at bopælskriteriet kunne anses for opfyldt og fandt således ikke, at der var skatteretlig bopæl i Danmark. Det fremgår klart af sagen, at Højesteret herved lagde afgørende vægt på, at skatteyder og den herboende kvinde, som var mor til skatteyders barn, ikke levede i et samlivsforhold af ægteskabs-lignende karakter. Den herboende kvindes bolig stod således ikke i skatteretlig henseende til rådighed for den omhandlede skatteyder, uanset skatteyder i væsentligt omfang faktisk havde opholdt sig hos hende.

I nærværende sammenhæng er det herefter væsentligt at holde sig for øje, at der af landsrettens præmisser blandt andet fremgår følgende:

"Sagsøgeren har ikke erhvervet bopæl i udlandet og har i øvrigt ingen anden tilknytning til udlandet, end hvad der følger af arbejdsforholdet. Sagsøgeren kan efter det oplyste ikke anses for at have været fuldt skattepligtig til noget fremmed land, ligesom hans faktiske skattebetaling i udlandet har været af underordnet omfang."

Under sagen for Højesteret er der intet belæg for, at Højesteret skulle have set anderledes på dette end landsretten gjorde. Desuagtet fandt Højesteret ikke, at skatteyder havde bopæl i Danmark, med det resultat at skatteyder ikke i kildeskattelovens forstand kunne anses for at have bopæl i hverken Danmark eller noget andet land i de omhandlede år.

Det samme blev resultatet i SKM2011.816.LSR, hvor en skatteyders fulde skattepligt til Danmark ansås for ophørt ved opgivelse af dansk bopæl. Dette på trods af, at skatteyder ikke kunne anses at have bopæl i noget andet land, og på trods af 110 dages ophold i Danmark i egen campingvogn, ligesom skatteyder havde to børn i Danmark.

Heller ikke i Landsskatterettens afgørelse af den 20. december 2019, j.nr. 14-0021058, blev vedkommende skatteyder anset for fuldt skattepligtig til Danmark selvom han ikke havde dokumenteret eller sandsynliggjort, at han var bosiddende i eller skattepligtig til et andet land end Danmark.

Af teori og praksis fremgår således, at en person ikke nødvendigvis skal have bopæl i noget land i kildeskattelovens § 1, stk. 1, nr. 1's forstand.

Samme gælder i øvrigt i forhold til selve vurderingen af ophold efter KSL § 7, jf. f.eks.

SKM 2019.499 LSR.

… …

(…)

2 Den konkrete sag

2.1 Havde A i de omhandlede indkomstår rådighed over en helårsbolig i Danmark?

Skatteankestyrelsen har i sit forslag af den 24. marts 2021 bl.a. henvist til, at udlejningen af Y2-adresse, Y3-by, til henholdsvis SP og KL ikke kan antages at have afskåret A fra at benytte boligen.

Vi er ikke enige i denne betragtning.

Som bilag 2 er fremlagt lejekontrakt for ejendommen beliggende Y2-adresse, Y3-by, indgået mellem A som udlejer og SP som lejer. Som det fremgår, var lejekontrakten uopsigelig fra udlejers side i tre år gældende fra 1. marts 2010.

Da lejekontrakten udløb i marts 2013, blev ejendommen lejet ud igen på samme betingelser, hvilket vil sige uopsigeligt i tre år. Denne gang var lejeren As tidligere kæreste, KL. Hun flyttede ud tre år senere i foråret 2016.

Det gøres gældende, at i de to perioder, hvor ejendommen var udlejet, havde A ikke rådighed over boligen. A kunne således ikke råde over eller benytte sig af Y2-adresse, når han var i Danmark. Både SP og efterfølgende KL boede sammen med deres respektive kærester på Y2-adresse. SP boede sammen med sin på daværende tidspunkt partner SM, og KL boede sammen med sin mand KT i ejendommen.

Det gøres gældende, at udlejningen af Y2-adresse, Y3-by, til henholdsvis SP og KL afskar A fra at benytte boligen, og at han dermed ikke havde helårsbolig til rådighed i Danmark i de omhandlede indkomstår.

2.1.1 Nærmere om sommerhuset på Y4-adresse, Y5-by

Skatteankestyrelsen har i forslaget videre henvist til, at A havde et sommerhus, der kunne og blev anvendt som helårsbolig.

Hertil bemærkes, at sommerhuset er beliggende i et sædvanligt sommerhusområde i Y5-by ved Y11-by, og at huset i vurderingsmæssig henseende har status af sommerhus.

A har opholdt sig i sommerhuset, når han har haft fri fra sit arbejde i Y1-land, og sommerhuset er således udelukkende blevet anvendt i ferieøjemed. Der skal i den forbindelse henvises til Den juridiske vejledning 2021-1, afsnit C.F.1.2.3, hvor der under deloverskriften "Særligt om sommerhuse" anføres følgende:

"Hvis sommerhuset ikke kan karakteriseres som usædvanligt med hensyn til pris, størrelse og faciliteter, anses bopælen som udgangspunkt ikke for opretholdt, hvis sommerhuset udelukkende anvendes i ferieøjemed, og har status som sommerhus. Se TfS 1990, 163 LSR

.

Benyttes sommerhuset udelukkende til ferie eller lignende bevirker sommerhusets eventuelle høje standard ikke i sig selv, at bopæl anses for opretholdt."

Det gøres gældende, at sommerhuset på Y4-adresse, Y5-by, ikke kan sidestilles med en helårsbolig som antaget af Skatteankestyrelsen. Som anført i Den juridiske vejledning kan bopælen ikke anses for opretholdt, såfremt sommerhuset ikke er usædvanligt med hensyn til pris, størrelse og faciliteter.

Det er netop tilfældet i nærværende sag, hvor der er tale om et traditionelt sommerhus på 91 m2 indrettet med sædvanlige faciliteter.

2.2 Børn i Danmark

Skatteankestyrelsen har i forslaget bl.a. lagt vægt på, at A har tre børn, der bor i Danmark, og at han har delt forældremyndighed over ét af børnene.

I f.eks. de ovenfor under afsnit 1 anførte domme og afgørelser - TfS 1998.606 HR, SKM2011.816.LSR og Landsskatterettens afgørelse af den 20. december 2019, jr.nr. 140021058 - havde skatteyder i alle afgørelserne børn i Danmark, hvilket ikke blev tillagt betydning ved afgørelsen af, hvorvidt den pågældende skatteyder var fuldt skattepligtig til Danmark.

I Landsskatterettens afgørelse af den 3. maj 2013, j.nr. 12-0191170, der drejede sig om skattepligt til Danmark, beregning af skattepligtig løn samt lempelse for skat betalt i udlandet, udtalte Landsskatteretten bl.a. følgende ved afgørelsen af sagen:

"Betydningen af at ægtefælle og børn bor her i landet, ses ikke i nogen afgørelser at være udslagsgivende, for om der statueres fuld skattepligt til Danmark."

Det gøres gældende, at heller ikke i nærværende sag bør den omstændighed, at A har børn i Danmark, være et forhold, der taler for, at han dermed i de påklagede indkomstår var fuldt skattepligtig til Danmark efter kildeskattelovens § 1, stk. 1, nr. 1.

2.3 Hensigt om varig bosættelse i udlandet

Skatteankestyrelsen har i forslaget tillige lagt vægt på, at A "… ikke ses at have haft til hensigt at bosætte sig varigt i udlandet, henset til at han ikke har etableret en fast bopæl i udlandet." Hertil bemærkes, at da A startede med at arbejde i Y1-land, var det planen, at han og SP skulle flytte til landet, da de ikke ønskede et langdistanceforhold. Det viste sig imidlertid, at deres forhold ikke stod til at redde, og de valgte i stedet at blive separeret i 2009.

For så vidt angår etablering af en fast bopæl i udlandet, bemærkes, at der ifølge retspraksis ikke kan stilles krav herom, jf. eksempelvis SKM 2011.816 LSR, hvor Skattestyrelsen ved afgørelsen af sagen havde henvist til, at klageren ikke havde etableret nogen form for bolig i Y1-land, hvorfor den fulde skattepligt til Danmark ikke kunne ophæves. Landsskatteretten valgte imidlertid ved afgørelsen af sagen at lægge vægt på, at klager ikke havde rådighed over en helårsbolig i Danmark, jf. følgende uddrag fra Landsskatterettens bemærkninger og begrundelse:

"I henhold til kildeskattelovens § 1, stk. 1, nr. 1, er personer, der har bopæl her i landet, fuldt skattepligtige til Danmark.

Klageren overdrog med overtagelsesdato den 1. februar 2009 sin andel af sommerhuset beliggende på adressen Y1 til medejeren HP, som var hans tidligere samlever. Ejendommen havde siden den 17. august 2006 tjent til helårsbolig for klageren og hans tidligere samlever.

Det er oplyst, at samlivet mellem klageren og HP ophørte i 2008 i forbindelse med, at klageren rejste til Y1-land for at arbejde.

Klageren har efter den 1. februar 2009 ikke været ejer af en helårsbolig i Danmark, og det er

ikke i tilstrækkeligt omfang godtgjort, at klageren efter den 1. februar 2009 har haft rådighed over en helårsbolig i Danmark.

På grundlag af det oplyste må det herefter lægges til grund, at klageren med virkning fra den 1. februar 2009 har opgivet sin bopæl i Danmark, og at han derfor ikke er fuldt skattepligtig til Danmark i henhold til bopælsbestemmelsen i kildeskattelovens § 1, stk. 1, nr. 1."

Det gøres gældende, at afgørende for vurderingen af, hvorvidt A i de omhandlede indkomstår var fuldt skattepligtig til Danmark, primært beror på en vurdering af, hvorvidt han havde rådighed over en helårsbolig i Danmark i perioden - og ikke en vurdering af, hvorvidt han havde til hensigt eller rent faktisk etablerede bopæl i Y1-land.

2.4 Antal dage i Danmark

Skatteankestyrelsen har i sit forslag af den 24. marts 2021 endvidere henvist til, at A opholdt sig i Danmark i "…et betydeligt antal dage".

Hertil skal bemærkes, at A ikke på noget tidspunkt har opholdt sig i Danmark i mere end 180 dage inden for en 12-måneders periode, jf. Den juridiske vejledning 2021-1, afsnit C.F.1.2.2.

I forlængelse heraf skal der videre henvises til Landsskatterettens afgørelse af den 3. maj 2013, hvor skatteyderen arbejdede som "Drilling Superintendent" på flydende borerigge i Y9-område (Y12-hav). Ved afgørelsen af, hvorvidt den fulde skattepligt var indtrådt til Danmark for skatteyderen, valgte Landsskatteretten at dele perioden op i to. For perioden frem til den 29. juni 2007 konstaterede Landsskatteretten følgende:

"Klageren har udelukkende arbejdet i udlandet, og da han endvidere frem til den 29. juni 2007 har opholdt sig i Danmark mindre end 180 dage/3 måneder, kan han efter Landsskatterettens opfattelse herefter ikke anses for fuldt skattepligtig til Danmark, idet opholdene her i landet må anses for ferie eller lignende."

For perioden efter den 29. juni 2007 og 12 måneder frem havde skatteyder opholdt sig i Danmark i mere end 180 dage, hvorfor han blev fuldt skattepligtig til Danmark fra denne dag. Landsskatteretten henviste i den forbindelse til, at: "Det er uden betydning, hvad der var årsag til, at klagerens ophold kom over de 180 dage. Klageren er herefter fuldt skattepligtig til Danmark fra den 29. juni 2007. Den fulde skattepligt består, så længe klageren har bopæl i Danmark."

Det gøres gældende, at A på tilsvarende vis som skatteyderen i den ovenfor nævnte afgørelse udelukkende har arbejdet i udlandet, og at han har opholdt sig i Danmark mindre end 180 dage/tre måneder, hvorfor han efter vores opfattelse ikke kan anses for fuldt skattepligtig til Danmark, idet opholdene her i landet må anses for ferie eller lignende."

Skattestyrelsens udtalelse til Skatteankestyrelsens sagsfremstilling Skattestyrelsen har vurderet sagen, herunder gennemgået klagers bemærkninger, og er ikke enig i Skatteankestyrelsens forslag til afgørelse med følgende bemærkninger:

"(…)

Skattestyrelsen finder således, at det tidligere SKAT har været berettiget til at genoptage klagers skatteansættelser for 2012 og 2013 ekstraordinært efter skatteforvaltningslovens § 27, stk. 1, nr. 5, da han må anses for at have handlet mindst groft uagtsomt ved i indkomståret 2012 at have selvangivet sig som lempelsesberettiget efter ligningslovens § 33 A samt for indkomståret 2013 at have undladt at selvangivet sin lønindkomst.

Skattepligt

Det er fortsat Skattestyrelsens opfattelse, at klager i de omhandlede indkomstår må anses for at være fuld skattepligtig til Danmark i henhold til kildeskattelovens § 1, stk. 1, nr. 1.

Det fremgår af Højesterets dom i SKM2001.388.HR, at det påhviler skatteyderen at godtgøre, at vedkommende på tidspunktet for fraflytningen til udlandet ikke længere er omfattet af fuld skattepligt efter kildeskattelovens § 1, stk. 1, nr. 1.

Det er Skattestyrelsens opfattelse, at klager ikke har godtgjort, at hans fulde skattepligt til Danmark var ophørt.

Ved den vurdering har Skattestyrelsen lagt vægt på følgende:

-At klager har opholdt sig i et betydeligt antal dage i Danmark. Efter det oplyste, så arbejdede klager 28 dage i Y1-land og havde fri i 28 dage, hvor han for det meste opholdt sig i Danmark.

-At klager i de påklagede indkomstår havde et sommerhus i Y5-by, der efter stand og størrelse kunne og rent faktisk blev anvendt som helårsbolig.

-At klagers tre børn boede i Danmark.

-At klager havde delt forældremyndighed over ét af børnene.

-Samt endelig at klager ikke ses at have haft til hensigt at bosætte sig varigt i udlandet, da han ikke har etableret en fast bopæl i udlandet. Klager har således til sagen oplyst, at han boede på boreplatformen når han arbejdede i Y1-land.